Расчет по страховым взносам (РСВ) - это единый отчет, который объединяет в себе информацию по всем страховым взносам, за исключением данных по профзаболеваниям и несчастным случаям. Отчеты по соцвзносам теперь также принимают налоговики, поэтому ФНС утвердила единую форму документа. Мы расскажем о том, что собой представляет расчет страховых взносов за 1 квартал 2019 года; образец заполнения вы также найдете в статье. Во всех деталях рассмотрим заполнение расчета по страховым взносам: инструкция будет максимально подробной.

Официальное название нового отчета, утвержденного Приказом ФНС от 10.10.2016 № ММВ-7-11/551@, — «Расчет по страховым взносам». Но поскольку он включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, бухгалтеры уже придумали для него новое название — Единый расчет, или просто РСВ. Фактически эта форма заменила собой упраздненный РСВ-1 и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только «на травматизм».

Сроки сдачи расчета по страховым взносам

Единый расчет по страховым взносам 2019 (пример заполнения покажем далее), в соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ , должны сдавать все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Срок сдачи этого ежеквартального отчета определен до 30-го числа месяца, следующего за отчетным периодом. За I квартал 2019 года дата, после которой последуют санкции за несвоевременную сдачу формы, приходится на 30.04.2019. Сроки направления отчета в налоговые органы за все отчетные периоды 2019 года приведены в таблице:

Организации, где среднесписочная численность сотрудников за отчетный период составила более 25 человек, в силу требований пункта 10 статьи 431 НК РФ , должны предоставлять в органы ФНС единый расчет по страховым платежам (пример заполнения РСВ за 1 квартал 2019 года приведен ниже) в электронном виде. Другим работодателям разрешено отчитываться в бумажном варианте — придется заполнить, распечатать и отправить бланк «Расчет по страховым взносам за 1 квартал 2019 года» — форма документа в этом случае будет бумажная. Способы доставки РСВ в налоговый орган ничем не отличаются от других форм и деклараций: его можно принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у страхователя существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотрудникам, то, в силу пункта 7 статьи 431 НК РФ, каждое такое подразделение обязано сдавать свой отчет в налоговый орган по месту своего нахождения. В этом случае не играет роли наличие или отсутствие у обособленного подразделения своего отдельного баланса и расчетного счета. Более того, организация обязана заблаговременно известить налоговую службу о полномочиях своих обособленных подразделений по начислению и выплате вознаграждений работникам в течение месяца, как это предусмотрено статьей 23 НК РФ . Такая обязанность у всех плательщиков страховых платежей возникла с 01.01.2018, и заявить о себе должны также головные организации, подав заявление, форма которого утверждена Приказом ФНС России от 10.01.2017 № ММВ-7-14/4@. Им также важно знать правила заполнения РСВ за 1 квартал 2019: инструкция по заполнению опубликована ниже.

Единый расчет по страховым взносам 2019: бланк

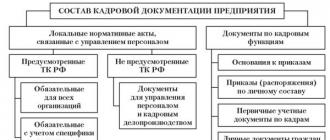

Итак, посмотрим, как произвести единый расчет по страховым взносам: форма насчитывает 25 листов (вместе с приложениями) и состоит из:

- титульного листа;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов — глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах».

Какой из разделов необходимо заполнить и в каком объеме, зависит от статуса страхователя и вида деятельности, которую он осуществляет. В таблице приведены категории работодателей и подразделы расчета, которые они должны заполнять.

|

Что нужно заполнить в РСВ |

|

|

Все страхователи (юрлица и ИП, кроме глав крестьянских хозяйств) |

|

|

Кроме того, должны заполнить: |

Дополнительно к вышеперечисленному: |

|

Страхователи, которые имеют право на пониженные или дополнительные тарифы социальных платежей |

|

|

Страхователи, у которых в отчетном периоде были расходы, связанные с выплатой физлицам обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством |

|

Пример заполнения

Указания и инструкция к заполнению отчетной формы РСВ за 1 квартал 2019 года приведены в приложении № 2 к приказу, которым она была утверждена. Страницы должны быть пронумерованы сквозным способом. При заполнении документа на компьютере для его дальнейшей распечатки необходимо применять исключительно шрифт Courier New с размером 16-18.

Округлять стоимостные показатели в отчете не нужно, можно указывать рубли и копейки. Если показатель в поле отсутствует, нужно поставить прочерки, при отсутствии стоимостного показателя проставляются нули. Категорически запрещены любые исправления, скрепление листов степлером и двусторонняя печать документа. Далее покажем образец заполнения расчета по страховым взносам за 1 квартал 2019 года, расскажем, как производить расчет страховых взносов в 2019 году — пример подготовлен с учетом последних требований законодательства.

Инструкция по заполнению расчета по страховым взносам в 2019 году

Бланк достаточно объемный, поэтому рассмотрим порядок заполнения расчета по страховым взносам 2019 по частям. Для примера мы возьмем организацию, которая начала вести деятельность в IV квартале 2018 года. В ней трудоустроено два человека, включая директора. Один специалист оказывает юридические услуги по договору гражданско-правового характера. Поэтому выплаты в его пользу не включаются в базу обложения на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

1. Титульный лист. Здесь необходимо указать ИНН, КПП и полное наименование организации-страхователя или Ф.И.О. ИП. Особое внимание уделяем коду отчетного периода. В отчетности за 1 квартал 2019 года указываем код «21». Тут же следует написать отчетный год, а также код налогового органа, куда направлен отчет.

Кроме того, необходимо отметить, кто именно направляет документ: сам плательщик или его представитель. Плательщику соответствует код «1», а представителю — «2». В конце листа необходимо поставить дату, а уполномоченное лицо должно заверить внесенные сведения своей подписью.

2. Раздел 1 содержит сводные данные по обязательствам плательщика, поэтому в нем нужно обязательно указать корректный код КБК по каждому виду платежей. Начисленные суммы приводятся помесячно, отдельно — по пенсионному. А также по социальному и медицинскому страхованию.

Если в отчетном периоде было дополнительное страхование, то это тоже нужно указать отдельно. Весь раздел 1 не помещается на одной странице, поэтому продолжить заполнение необходимо на следующей. При этом внизу каждой страницы необходимо ставить подпись и дату заполнения.

3. Приложение 1 к разделу 1 «Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование». Здесь следует указать отдельно исчисленные страховые платежи по пенсионному и медицинскому страхованию, а также количество застрахованных лиц в каждом месяце.

Аналогично заполняется подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование».

4. Приложение 2 к разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством», в котором соответственно приводятся данные об исчисленных за отчетный период суммах. Очень важно не забыть указать, как происходит оплата пособий по временной нетрудоспособности: зачетом или напрямую. Опять нужно указать количество застрахованных лиц и сумму выплаченных вознаграждений.

На следующей странице нужно указать суммы исчисленных платежей, а также суммы, израсходованные на выплату страхового обеспечения. Отдельно нужно отметить сумму, возмещенную ФСС.

5. Раздел 3. «Персонифицированные сведения о застрахованных лицах» — здесь необходимо заполнить данные каждого работника либо лица, в пользу которого было выплачено в отчетном периоде вознаграждение. На каждое лицо заполняется свой отдельный лист. В нем нужно указать код отчетного периода, дату заполнения, ИНН, а также порядковый номер по разделу.

После этого необходимо указать Ф.И.О., ИНН, СНИЛС, пол и дату рождения каждого лица.

Также обязательны сведения о документе, удостоверяющем личность, и признак застрахованности по каждому из видов страхования.

Итак, мы заполнили бланк расчета по страховым взносам за 1 квартал 2019 года.

Ошибки и штрафы за РСВ в 2019 году

Поскольку отчетным периодом по страховым взносам является квартал, а расчетным — год, то за несвоевременно сданные сведения по страховым перечислениям налоговики будут наказывать в зависимости от того, какой расчет был сдан не вовремя. Если за квартал, полугодие или 9 месяцев, то, в силу статьи 126 НК РФ , размер штрафа будет составлять всего 200 рублей за саму отчетную форму, а не за число лиц, которые в нее входят. Налоговым законодательством такой «подушевой» вид штрафа пока не предусмотрен.

Если не был вовремя сдан расчет за год, то придется заплатить 5 % от суммы страховых платежей, которые были указаны в документе за каждый полный или неполный месяц опоздания. Максимальная сумма санкций в этом случае, как определено статьей 119 НК РФ , не может составлять более 30 % от суммы взносов, подлежащих уплате, но и не может быть меньше 1000 рублей. Это значит, что при отсутствии обязательств в расчете все равно будет назначен штраф в 1000.

Кроме того, статьей 76 НК РФ налоговой службе дано право блокировать операции по расчетному счету налогоплательщиков, которые не сдают отчеты. Налоговики считают, что теперь это правило будет распространяться также на плательщиков соцвзносов. Однако Минфин пока утверждает обратное и разрешает блокировать счета только за непредоставление деклараций.

Особенности уточненного расчета

Ошибки в форме традиционно приведут к необходимости сдавать уточненный расчет. Регулирует этот момент , в которой сказано, что повторно заполнять придется только те разделы документа, в которых были допущены ошибки или неточности. Листы, заполненные без оплошностей, дублировать нет необходимости. Особое внимание следует обратить на раздел 3. Так как он подается по каждому застрахованному лицу в отдельности, то и сдавать уточнения следует только по тем лицам, в данные которых были внесены изменения.

В некоторых случаях ошибки, допущенные страхователем, могут привести к тому, что расчет будет признан непредоставленным совсем. В частности, это произойдет, если в едином расчете по страховым взносам за расчетный (отчетный) период совокупная сумма страховых взносов не будет совпадать с суммой по каждому застрахованному лицу. При выявлении такого расхождения территориальный орган ФНС должен уведомить страхователя о том, что его отчет не был принят, не позднее дня, следующего за днем направления документа в налоговую. С этого момента страхователь получает 5 рабочих дней для исправления своего расчета. Если он уложится в этот срок, то датой формы будет считаться первоначальная дата ее предоставления.

Единый расчет по взносам в бухгалтерских программах

РСВ включена во все программы и сервисы ведения бухгалтерского и налогового учета:

Для того чтобы сдать отчетность по страховым взносам за 2 квартал 2019 года, предпринимателям и организациям необходимо использовать определенную форму документа, и поэтому важно узнать, изменился ли бланк расчета или нет. Из статьи вы получите ответ на этот вопрос.

Сроки сдачи РСВ за 2019 год

Перед тем как рассмотреть бланк документа, напомним вам о том, в какие сроки нужно сдавать расчет по страховым взносам в 2019 году:

- до 30 января 2019 года - за 4 квартал 2018 года;

- до 30 апреля 2019 года - за 1 квартал 2019 года;

- до 31 июля 2019 года - за полугодие 2019 года;

- до 30 октября 2019 года - за 9 месяцев 2019 года;

- до 30 января 2020 года - за 12 месяцев 2019 года.

Сроки сдачи расчета по страховым взносам в разные годы могут переноситься на другие дни из-за того, что крайние даты выпадают на праздничные (выходные) дни.

Что касается расчета по страховым взносам за все периоды 2019 года то здесь никаких переносов нет, и крайние сроки сдачи отчетов не смещаются на другие дни.

Сроки сдачи РСВ за 2 квартал 2019 года

Как уже было сказано, расчет по страховым взносам за 2 квартал 2019 года нужно сдать не позже, чем 31 июля 2019 года. Этот день выпадает на среду.

Нарушение сроков сдачи документа грозит наложением штрафа, составляющего 5% от суммы страховых взносов за период 2019 года (за каждый месяц просрочки платежа, полный или не полный). Такая ответственность наступит, если организация или ИП не успеют заплатить взносы до 31.12.2019.

Однако это не означает, что отсутствует необходимость уплаты страховых взносов, начисленных на заработную плату работников. Срок оплаты страховых взносов - 15 число месяца, следующего за месяцем, в котором начислена заработная плата.

В мае 2018 года вопрос о назначении штрафов и пени за просрочку оплаты страховых взносов был рассмотрен в Верховном суде РФ.

Главным доводом в пользу отмены штрафов и пени за просрочку оплаты страховых взносов явилось то, что страховые взносы, которые необходимо уплачивать ежемесячно, выступают как платежи авансового типа. Но согласно законодательству, уплатить все страховые платежи страхователь обязан за год. При несвоевременной оплате авансовых платежей начисление пени и штрафов не производится. В связи с этим Верховным судом было определено, что нарушения закона при несвоевременной оплате взносов нет. Следовательно, привлекать страхователей к ответственности нельзя. Конечная дата оплаты всех взносов приходится на последний день расчетного года. Значит, в полном объеме взносы рассчитанные в 2019 году, должны быть уплачены до 31.12.2019.

Если долги по страховым взносам отсутствуют, но расчет по страховым взносам не сдан в установленный законодательством срок, то работники налоговой инспекции могут начислить минимальный штраф в размере 1 000 рублей. Об этом сказано в статье 119 НК РФ (пункт 1).

За опоздание со сдачей отчета за 2 квартал 2019 года вам придется оплатить недоимку. В такой ситуации размер штрафа будет минимальным (на основании письма ФНС № ГД-4-11/22730 от 09 ноября 2017 года).

Новые контрольные соотношения в РСВ за 2 квартал 2019 года

Заполнение РСВ за 4 квартал 2018 года предполагает учет новых контрольных соотношений. Напомним, что был расширен перечень оснований, в соответствии с которыми ИФНС получила право признавать расчет по страховым взносам не предоставленным. Новые условия для того, чтобы документ считался непредставленным, содержатся в статье 431 Налогового кодекса РФ (абзац 2, пункт 7).

Корректировки сводятся к тому, что ошибки в Разделе 3 по каждому из физических лиц не допустимы в некоторых показателях. Для удобства представим их в виде таблицы:

|

Графа |

Заполнение |

|

сумма выплат (иных вознаграждений) за каждый из последних 3 месяцев отчетного (расчетного) периода |

|

|

база для расчета взносов на пенсионное страхование в рамках предельной величины каждый из последних 3 месяцев отчетного (расчетного) периода |

|

|

сумма взносов на пенсионное страхование в рамках предельной величины за каждый из последних 3 месяцев отчетного (расчетного) периода |

|

|

итоговые суммы (графы 210 + 220 + 240) |

|

|

база для расчета взносов на пенсионное страхование в соответствии с дополнительным тарифом за каждый из последних 3 месяцев отчетного (расчетного) периода |

|

|

сумма взносов на пенсионное страхование в соответствии с дополнительным тарифом за каждый из последних 3 месяцев отчетного (расчетного) периода |

|

|

итоговые суммы (графы 280 + 290) |

Обратите внимание, что суммарные сведения в вышеперечисленных в таблице графах относительно всех физических лиц должны отвечать сводным данным, которые отражаются в подразделе 1.1 и 1.3.

На каком бланке сдавать расчет по страховым взносам за 2 квартал 2019 года?

Приказом ФНС № ММВ-7-11/551 от 10.10.2016 года утверждена форма расчета по страховым взносам, которую должны сдавать индивидуальные предприниматели, а также организации, которые являются страхователями. Данный бланк применяется, начиная со сдачи РСВ за 1 квартал 2017 года.

Эту форму нужно заполнять для сдачи расчета за все периоды 2019 года. В приказе № ММВ-7-11/551 есть порядок заполнения документа и его электронная форма.

В какой форме сдавать РСВ в 2019 году: в новой или в старой?

Новая форма РСВ уже разработана сотрудниками ФНС РФ. Бланк документа доступен на Едином портале для размещения проектов НПА. Важно заметить, что форма расчета по страховым взносам, разработанная Федеральной налоговой службой, предполагает не новый бланк, а новую редакцию уже существующей формы РСВ.

Можно выделить некоторые основные корректировки, внесенные ФНС в обновленный бланк формы РСВ, а именно:

1. В приложение 2 «Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» были добавлены новые поля.

2. Приложение, которое содержит данные об использовании пониженного тарифа, установленного на период до 2018 года, отсутствует.

3. Добавлено поле «Код тарифа плательщика» в приложение 2 к Разделу 1.

4. Добавлен новый реквизит под названием «Тип корректировки» в Раздел 3 документа (для персонифицированных данных физлиц). Нужно будет указывать какой расчет сдается:

- исходный;

- корректирующий;

- отменяющий.

Помимо этих изменений, в обновленной редакции формы РСВ не должно быть цифровых показателей со знаком «минус».

В соответствии с проектом, приказ ФНС РФ должен был вступить в силу, начиная с 01.01.2018 года. Обновленный бланк РСВ должны были начинать использовать для сдачи расчета за 1 квартал 2018 года (то есть, до 3 мая 2018 года).

Для подачи расчета за 2 квартал 2019 года в срок до 31 июля 2019 года необходимо применять старую форму документа. Это правило касается как бумажного, так и электронного формата отчета.

Важные изменения формы

Несмотря на то, что за 2 квартал 2019 года (полугодие 2019 года) заполняется и сдается старая форма РСВ, страхователей ожидает несколько изменений при ее заполнении. С 2019 страхователи, осуществляющие деятельность на специальных режимах налогообложения (УСН, ПСН и ЕНВД) с 2019 года применяют не пониженные льготные тарифы, а стандартные.

- отменены коды тарифов «08», «09», «12»;

- вместо вышеперечисленных кодов тарифов надо указывать «01»»

- не заполняются приложения 6 и 8, в которых содержались данные о подтверждении применения пониженных тарифов;

- отменены коды категорий застрахованных лиц «ПНЭД», «ВЖЭД» «ВПЭД»;

- вместо отмененных кодов категорий застрахованных лиц, указываются следующие коды категорий: «НР»- наемный работник; «ВЖНР»- временно проживающий наемный работник; « ВПНР»- временно пребывающий наемный работник.

В целом отчет заполняется нарастающим итогом с начала года, поэтому корректнее говорить «расчет по страховым взносам за 12 месяцев». Сведения только за четвертый квартал будут представлены в 3-м разделе отчета.

Нужно ли сдавать нулевой расчет по страховым взносам за 9 месяцев 2017 года? Есть ли обязанность формировать нулевой бланк на гендиректора – единственного учредителя? Если да, то какие именно разделы включать в расчет? Существует ли ответственность за непредставление нулевого расчета? Отвечаем на эти самые распространенные вопросы и приводим образец заполнения нулевого расчета по взносам за 9 месяцев 2017 года на основе конкретного примера.

Кто обязан сдавать «нулёвки»

Сдать в ИФНС расчет по страховым взносам за 9 месяцев 2017 года должны все страхователи. В частности:

- организации и их обособленные структуры;

- частные предприниматели.

Нужно ли отчитываться за 9 месяцев 2017 года, если организация или ИП не вели никакой деятельности в отчетном периоде – с января по сентябрь включительно? Требуется ли сдавать пустой расчет в ИФНС, если в этом периоде зарплата никому не была начислена? Наконец-то появились чёткие официальные разъяснения на этот счёт, которые внесли больше ясности в эти вопросы.

Из писем Минфина от 24 марта 2017 года № 03-15-07/17273 и ФНС России от 12 апреля 2017 № БС-4-11/6940 можно сделать вывод, что названные выше обстоятельства не освобождают организацию или ИП от обязанности отчитаться перед ИФНС за минувшие 9 месяцев 2017 года. Ведь страхователь все равно выступает плательщиком взносов. Даже если не ведет никакой деятельности. Вот ключевые цитаты из данных писем.

Из письма Минфина от 24.03.2017 № 03-15-07/17273:

Из письма ФНС от 12.04.2017 № БС-4-11/6940:

Получается, контролирующие органы однозначно считают, что нулевой расчет по страховым взносам за 9 месяцев 2017 года в налоговую инспекцию должен быть представлен.

Зачем налоговикам нулевой расчет

В письме Минфина России от 24 марта 2017 года № 03-15-07/17273 пояснено, что при сдаче в ИФНС расчетов с нулевыми показателями компания или ИП заявляет об отсутствии в конкретном отчетном периоде выплат и вознаграждений в пользу физических лиц, которые являются объектом обложения страховыми взносами. И соответственно – об отсутствии сумм взносов, подлежащих перечислению за этот же отчетный период.

Кроме того, представляемые расчеты с нулевыми показателями позволяют налоговым инспекциям отделить плательщиков, не производящих в конкретном отчетном периоде выплат и иных вознаграждений физическим лицам и не ведущих финансово-хозяйственную деятельность, от плательщиков, которые нарушают установленный срок представления расчетов. И, следовательно, не привлекать их к ответственности.

По нашему мнению, логика представителей Минфина России весьма странная. Ведь по сути они призывают сдавать нулевую отчетность тех, кто даже не может быть признан плательщиком страховых взносов. Дело в том, что организация или ИП считается «плательщиком страховых взносов», только если производит выплаты и вознаграждения в пользу физических лиц. Об этом сказано в нормативно-правовых актах.

Пункт 1 статьи 419 НК РФ:

Пункт 1.1 Порядка заполнения расчета по страховым взносам:

Однако спорить с позицией Минфина и ФНС мы в данной статье не станем. Будем опираться на официальную позицию и исходить из того, что нулевой расчет по страховым взносам за 9 месяцев 2017 года сдать нужно. При этом если у коммерсанта нет наемных работников и он платит страховые взносы только за себя, то ежеквартально сдавать в налоговую инспекцию нулевые расчеты по взносам он не обязан. Соответственно, предприниматели без работников о сдаче «нулевок» могут не беспокоиться.

Когда в компании только директор

Надо ли сдавать нулевой расчет по страховым взносам в 2017 году, если в организации числится только генеральный директор, а фирма не ведет деятельность и не выдает зарплату?

Как мы уже выяснили, по логике чиновников НК РФ не содержит исключений, которые бы освобождали организацию от обязанности сдать отчетность, даже если она не начисляла никому никаких выплат. Работники по трудовому договору остаются застрахованными, несмотря на то что не получали денег. Следуя этому, можно прийти к выводу, что если в штате числится только директор – единственный учредитель, то нулевой расчет за 9 месяцев 2017 года сдавать всё равно нужно.

Сдавать нулевой расчет на генерального директора – единственного учредителя необходимо. Нужно сформировать «нулёвку» и внести сведения о руководителе в Раздел 3. Ведь он может расцениваться как застрахованное лицо. Логика странная, но именно такой подход устраивает налоговиков.

Когда сдавать «нулёвку» за 9 месяцев

Специальных сроков для сдачи нулевого расчета по страховым взносам за 9 месяцев 2017 года законом не предусмотрено. То есть нулевой расчет нужно представлять в те же сроки, что и отчет, который содержит сведения.

По общему правилу сдавать расчеты в ИФНС нужно не позднее 30-го числа месяца, который идёт за отчетным периодом (п. 7 ст. 431 НК РФ). Если день сдачи попадает на выходной или праздник, подать расчет можно позднее – в ближайший рабочий день (ст. 6.1 НК РФ).

Крайний срок сдачи нулевого расчета по страховым взносам за 9 месяцев 2017 года попадает на 30 октября включительно. Это будет понедельник:

Какая предусмотрена ответственность

Некоторые организации предпочитают оставаться в тени и вообще не светиться перед налоговиками. В частности, они не сдают нулевые расчеты по страховым взносам. Не исключаем, что такие компании не станут сдавать и нулевой расчет по страховым взносам за 9 месяцев 2017 года. Поясним, какие риски они на себя берут в этом случае.

Блокировка счетов

На нашем сайте мы рассказывали, что за непредставление нулевых расчетов по страховым взносам возможна блокировка расчетных банковских счетов. На этом настаивали в ФНС России. Однако Минфине был с этим не согласен.

Ближе к сдаче отчетности за 2 квартал налоговики и финансисты, видимо, пришли к согласию по этому вопросу. Письмом ФНС от 10 мая 2017 года № АС-4-15/8659 в инспекции было разослано разъяснение Минфина о том, приостанавливать операции по счетам за опоздание со сдачей расчетов – нельзя.

Приостанавливать операции по банковскому счету за не вовремя сданный расчет по страховым взносам неправомерно.

Штрафы

С 2017 года страховые взносы регулирует Налоговый кодекс РФ. Поэтому за не сдачу нулевого расчета за 9 месяцев 2017 года ИФНС может оштрафовать по пункту 1 статьи 119 НК РФ. Начислений в «нулёвках» нет, поэтому штраф будет минимальный – 1000 рублей.

Расчет штрафа не будет зависеть от числа полных и неполных месяцев непредставления отчетности. Однако на наш взгляд, имеет смысл отправить контролерам отчетность с нулевыми показателями и обезопасить компанию от возможных финансовых санкций.

Какие разделы включать в нулевой расчет

Предположим, что бухгалтер решил не рисковать и сдать в ИФНС нулевой расчет за 9 месяцев 2017 года. Но какие разделы в него включать? В письме ФНС России от 12 апреля 2017 года № БС-4-11/6940 сообщено, что в состав пустого расчета должны входить:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

- Подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование» и подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование» Приложения 1 к Разделу 1;

- Приложение 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством» к Разделу 1;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Образец

Сервис позволяет:

- Подготовить отчет

- Сформировать файл

- Протестировать на ошибки

- Распечатать отчет

- Отправить через интернет!

Форма и порядок заполнения нового Расчета по страховым взносам (не путайте с РСВ-1) утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551@ "Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме".

Эта форма объединила показатели из 4-ФСС, РСВ-1, РСВ-2 и РВ-3. И, как сообщили представители ФНС в письме от 19.07.2016 № БС-4-11/12929@, она убрала лишние и дублирующие показатели из отчета по взносам.

Автоматическое и ручное заполнение данной формы реализовано во всех программах БухСофт, включающих блок Зарплата и Кадры , а также в сервисе Бухсофт Онлайн .

Кто и куда предоставляет Расчет по страховым взносам

Расчет должны предоставлять в ФНС плательщики страховых взносов:

- лица, которые производят выплаты и иные вознаграждения физическим лицам. А именно, организации, их обособленные подразделения, ИП и другие физические лица, которые не являются предпринимателями;

- главы крестьянских (фермерских) хозяйств.

В какую налоговую инспекцию отправлять Расчет по взносам?

Организации сдают новую форму РСВ 2018 в ИФНС по месту своего нахождения. Их обособленные подразделения по месту нахождения этих подразделений. А физические лица (в том числе ИП) по месту своего жительства.

Как сдать Расчет по страховым взносам

- В электронной форме.

Это удобно и быстро. Поэтому это вправе сделать все. А те, у кого численность 25 человек и более сдают только по ТКС.

А нужно ли учитывать при подсчете численности тех лиц, которым выплачивается доход, не облагаемый взносами? Да, нужно. Освобождение для них в законе не прописано.

- На бумаге по старинке, лично принеся расчет в налоговую инспекцию или отправив его почтовым отправлением с описью вложения.

Такой способ подачи разрешен, если среднесписочная численность плательщика взносов составляет менее 25 человек. Распечатать расчет, в этом случае, лучше односторонней печатью, а скрепить скрепкой. Так как отчет, скрепленный степлером или распечатанный двусторонней печатью, могут не принять.

Примечание: За представление Расчета по страховым взносам на бумаге, если нужно было подавать в электронной виде, могут оштрафовать на 200 руб. (ст. 119.1 НК РФ в ред. Федерального закона от 03.07.2016 243-ФЗ).

Срок подачи Расчета по страховым взносам 2018

Инструкции по заполнению РСВ 2018 по новой форме

Все основные правила, которые нужно учесть при составлении отчета прописаны в «Порядке заполнения расчета по страховым взносам », утвержденном в приказе ФНС России от 10.10.2016 № ММВ-7-11/551@.

Скачать бланк Расчета по страховым взносам в ФНС 2018

Бланк новой формы Расчета по страховым взносам утвержден Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@ (применяется начиная с представления расчета по страховым взносам за I квартал 2017 года).

Бланк расчета по страховым взносам РСВ за 2018 год

Скачать образец формы расчета в MS Excel >>

Куда и в каком случае подавать «уточненку» по страховым взносам 2018

Подавать новый Расчет по взносам нужно в ИФНС. При этом корректирующий отчет по страховым взносам будут принимать по форме, актуальной для того расчетного периода, по которому вносятся изменения.

Например, «уточненку» по страховым взносам за 1 квартал 2018 года подаем по форме Расчета по страховым взносам на 2018 год. А корректировку этих платежей за 9 месяцев 2016 года - по форме РСВ-1 (или 4 ФСС, РСВ-2, РВ-3 - в зависимости от вида взносов).

В каком случае обязательна Уточненка по взносам?

Как и по остальным отчетам в налоговую, обязанность подачи корректировочного Расчета по страховым взносам возникает, если: обнаружилась ошибка, которая влечет занижение суммы страховых взносов, которую нужно оплатить; в отчете не правильно заполнены персональные сведения; или выявлен факт не отражения или неполноты отражения сведений в расчете.

При этом «уточненку» по взносам лучше подать не дожидаясь уведомления из ИФНС об устранении ошибки в расчете или назначения проверки по взносам. Это убережет от лишних штрафов и пеней (ст. 81 НК РФ в ред. Федерального закона от 03.07.2016 №243-ФЗ).

Если в расчете выявлены другие ошибки или описки (например, завышена сумма взносов к уплате), то уточненный расчет плательщик взносов предоставить вправе, но не обязан. И штрафовать за такие ошибки не будут. Но при сверке расчетов и получении справки об отсутствии задолженности могут возникнуть проблемы.

Организации и предприниматели-работодатели, выплачивающие доходы своим работникам, являются по отношению к ним страхователями и обязаны уплачивать страховые взносы во внебюджетные фонды.

Кто должен сдавать РСВ-1 за 9 месяцев

Представить РСВ-1 за 9 месяцев 2016 года должны сдать все страхователи:- организации и их обособленные подразделения;

- индивидуальные предприниматели;

- адвокаты, частные детективы, частные нотариусы.

- работники по трудовым договорам;

- директор - единственный учредитель;

- физические лица - исполнители по гражданско-правовым договорам (например, подряда).

Более того, не имеет значения, начислялась ли работникам зарплата или другие выплаты. РСВ-1 нужно сдать вне зависимости от этих обстоятельств.

Если же у ИП нет наемных работников и он не производил выплат и вознаграждений физическим лицам за период с января по сентябрь 2016 года, то сдавать РСВ-1 за 9 месяцев 2016 года ему не нужно. Ведь при таких обстоятельствах ИП не признаются «страхователями».

Форма РСВ-1 ЗА 9 месяцев 2016 года

Страхователи (организации и ИП) должны заполнять РСВ-1 за 9 месяцев 2016 года по форме, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п.То есть, следует применять ту же форму, которая использовалась при сдаче отчетности за первое полугодие 2016 года.

Порядок уплаты страховых взносов

При этом все работодатели (в том числе и предприниматели-работодатели) исчисляют и уплачивают страховые взносы с выплат работникам в порядке, установленном статьей 15 Закона от 24 июля 2009 года № 212-ФЗ, предприниматели за себя - в порядке, установленном статьей 16 Закона от 24 июля 2009 года № 212-ФЗ.Страховые взносы исчисляются и уплачиваются отдельно в каждый государственный внебюджетный фонд, а именно: на обязательное пенсионное страхование - в ПФР; на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в ФСС; на обязательное медицинское страхование - в ФФОМС.

Страховые взносы по договорам ГПХ

С доходов физлиц, работающих по договору ГПХ (гражданско-правового характера), взносы уплачиваются только в ПФР и ФФОМС.В соответствии с п. 2 ч. 3 ст. 9 Закона № 212-ФЗ взносы в ФСС на случай временной нетрудоспособности и в связи с материнством не начисляются, а на ОСС от несчастных случаев на производстве и профессиональных заболеваний — только если это предусмотрено в договоре ГПХ (Абзац 4 п.1 ст.5 Закон № 125-ФЗ).

Отчетный период по страховым взносам

Налоговым периодом по взносам является год, а отчетными - I квартал, полугодие и 9 месяцев года.Способ представления отчетности по форме РСВ-1

С января 2015 года ИП и организации, у которых численность работников свыше 25 человек, сдают отчётность в ПФР и ФСС только в электронном виде с применением Усиленной квалифицированной электронной подписи.Днем представления электронной отчётности считается дата ее отправки.

На бумажном носителе отчётность сдаётся при количестве работников менее 25 человек. Подать её можно следующими способами:

- Лично или через представителя по доверенности

- По почте ценным письмом с описью вложения.

Срок сдачи отчётности по форме РСВ-1

Отчет за 3 квартал 2016 года (9 месяцев 2016 года) надо сдать не позднее 15 ноября 2016 года, если отчет сдается на бумаге. Если предоставляется форма РСВ-1 ПФР в электронном виде, то крайний срок — 21 ноября 2016 года.Место предоставления отчетности по форме РСВ-1

Отчетность по форме РСВ-1 следует представлять в отделение ПФР по месту учета организации (ОП, предпринимателя).Штрафы за опоздание отчетности по форме РСВ-1

За несвоевременное представление расчета по форме РСВ-1 установлены следующие санкции.Руководителя организации могут оштрафовать на сумму от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Организации грозит штраф - 5% от суммы взносов на пенсионное и медицинское страхование, начисленной к уплате по опоздавшему расчету РСВ-1 за последние три месяца отчетного периода, за каждый полный или неполный месяц, который прошел со дня, установленного для сдачи расчета, и до дня, когда он был представлен (ч. 1 ст. 46 Закона N 212-ФЗ, ).

При этом штраф не может быть:

- больше 30% суммы страховых взносов, начисленной к уплате по опоздавшему расчету за последние три месяца отчетного периода;

- меньше 1000 руб.

Расчет по форме РСВ-1 за 9 месяцев 2016 г. организация представила в электронном виде 25 ноября 2016 г, тогда как последний день для сдачи расчета - 21 ноября 2016 г.

Таким образом, просрочка составила неполный месяц.

Сумма взносов, начисленная по расчету за июль - сентябрь 2016 г., составила:

- по пенсионному страхованию - 1 960 000 руб.;

- по медицинскому страхованию - 390 000 руб.

Порядок расчета базы по страховым взносам в ПФР, ФСС, ФФОМС

Базу для начисления страховых взносов:- в ПФР, ФФОМС и ФСС на ВНиМ (обязательные взносы на страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ФСС) надо считать по каждому работнику в отдельности (ч. 3 ст. 8 Закона N 212-ФЗ);

- в ФСС на страхование от несчастных случаев на производстве можно посчитать как отдельно по каждому работнику, так и общей суммой сразу по всем работникам (п. 2 ст. 20.1 Закона N 125-ФЗ).

Если работник принят в организацию в середине года, то его доходы по предыдущему месту работы в базу для начисления взносов включать не надо (Письма Минтруда от 12.11.2015 N 17-4/ООГ-1569, Минздравсоцразвития от 17.01.2011 N 76-19, п. 9 Информационного письма ФСС ).

Предельная база для начисления страховых взносов в ПФР, ФСС, ФФОМС

Предельная величина базы для начисления взносов в ПФР и ФСС на ВНиМ устанавливается Правительством на каждый календарный год (ч. 4 - 5.1 ст. 8 Закона N 212-ФЗ).В 2016 г. предельная база составляет (п. 1 Постановления Правительства от 26.11.2015 N 1265):

- по взносам в ПФР - 796 000 руб.;

- по взносам в ФСС - 718 000 руб.

Пример. Расчет базы по страховым взносам в ПФР, ФСС, ФФОМС

База по страховым взносам в ПФР, ФСС, ФФОМС с выплат работнику за январь - сентябрь 2016 г. рассчитывается так, как показано в таблице.

| Месяц | Облагаемые выплаты за месяц, руб. | Сумма выплат нарастающим итогом с начала года, руб. (гр. 3 предыдущей строки + гр. 2) | База для начисления взносов нарастающим итогом с начала года, руб. | ||||

| В ПФР | В ФСС | В ФФОМС (гр. 8 = гр. 3) | |||||

| До 796 000 включительно (если гр. 3 меньше или равна 796 000, то гр. 4 = гр. 3; если гр. 3 > 796 000, то гр. 4 = 796 000) | В части, превышающей 796 000 (гр. 3 - гр. 4) | На ВНиМ до 718 000 включительно (если гр. 3 меньше или равна 718 000, то гр. 6 = гр. 3; если гр. 3 > 718 000, то гр. 6 = 718 000) | "На травматизм" (гр. 7 = гр. 3) | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Январь | 60 000 | 60 000 | 60 000 | 0 | 60 000 | 60 000 | 60 000 |

| Февраль | 36 000 | 96 000 | 96 000 | 0 | 96 000 | 96 000 | 96 000 |

| Март | 240 000 | 336 000 | 336 000 | 0 | 336 000 | 336 000 | 336 000 |

| Апрель | 115 000 | 451 000 | 451 000 | 0 | 451 000 | 451 000 | 451 000 |

| Май | 90 000 | 541 000 | 541 000 | 0 | 541 000 | 541 000 | 541 000 |

| Июнь | 95 000 | 636 000 | 636 000 | 0 | 636 000 | 636 000 | 636 000 |

| Июль | 162 000 | 798 000 | 796 000 | 2 000 | 718 000 | 798 000 | 798 000 |

| Август | 100 000 | 898 000 | 796 000 | 102 000 | 718 000 | 898 000 | 898 000 |

| Сентябрь | 100 000 | 998 000 | 796 000 | 202 000 | 718 000 | 998 000 | 998 000 |

Расчет взносов с доходов работников

В 2016 году страховые взносы во внебюджетные фонды нужно начислять так.Взносы в ПФР РФ

Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в Пенсионный фонд, то ставка взносов в ПФР равна 22%.Взносы в ПФР с сумм, которые превышают предельную величину (796 000 руб.), начисляют по тарифу 10%.

Взносы в ФСС РФ

Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов в ФСС РФ, то ставка взносов в соцстрах составляет 2,9%.В 2016 году предельный размер базы для начисления взносов в ФСС РФ (на случай временной нетрудоспособности и в связи с материнством) составляет 718 000 рублей (постановление Правительства РФ от 26 ноября 2015 г. № 1265).

С суммы превышения предельной базы взносы в соцстрах не уплачиваются.

Взносы в ФФОМС РФ

С 1 января 2015 года страховые взносы в ФФОМС нужно уплачивать со всех выплат в пользу работников по тарифу 5,1%.Предельная база для начисления страховых взносов в ФФОМС отменена.

Таким образом, в 2016 году для начисления страховых взносов установлены следующие общие тарифы:

КАКИЕ ЛИСТЫ И РАЗДЕЛЫ РАСЧЕТА ПО ФОРМЕ РСВ-1 ЗАПОЛНЯТЬ

Действующая форма РСВ-1 ПФР включает в себя титульный лист и шесть разделов.Все организации по окончании каждого отчетного периода (I квартала, полугодия, 9 месяцев и года) обязаны заполнять и представлять в составе расчета по форме РСВ-1 (п. п. 3, 16 Порядка заполнения формы РСВ-1):

- титульный лист;

- разд. 1;

- подраздел 2.1.

- подраздел 2.5;

- разд. 6 на каждого работника.

| Разделы расчета по форме РСВ-1 | Когда заполняется |

| Подразделы 2.2 - 2.4 | Если организация в отчетном периоде исчисляла взносы по дополнительным тарифам |

| Подраздел 3.1 | Если ИТ-организация платит взносы по пониженным тарифам |

| Подраздел 3.2 | Если организация на УСН, ведущая льготируемую деятельность, платит взносы по пониженным тарифам (Письмо Минтруда от 18.11.2015 N 17-3/В-561) |

| Подраздел 3.3 | Если некоммерческая организация на УСН (кроме государственных и муниципальных учреждений), работающая в социальной сфере, в области науки, образования, здравоохранения, культуры, спорта, платит взносы по пониженным тарифам |

| Раздел 4 |

Если заполнена строка 120 разд. 1. То есть - если в отчетном периоде: Или вступили в силу решения ПФР, которыми организации были доначислены взносы; Или организация самостоятельно корректировала базу по взносам за прошлые отчетные (расчетные) периоды |

| Раздел 5 | Если организация в отчетном периоде выплачивала вознаграждения за работу в студенческом отряде, включенном в реестр пользующихся господдержкой молодежных и детских объединений |

В каком порядке заполнять расчет по форме РСВ - 1

Расчет по форме РСВ-1 надо заполнять в такой последовательности.1. Сначала вносятся данные в разд. 6, который надо составить по каждому работнику.

2. Потом заполняется подраздел 2.5. В нем указываются данные о пачках документов, которые сформированы по разд. 6 (п. 16 Порядка заполнения формы РСВ-1).

3. После этого следует заполнить титульный лист. В нем нужно указать, в частности (п. п. 5.5 - 5.11 Порядка заполнения формы РСВ-1):

- данные об организации (наименование, ИНН, КПП, контактный телефон, код по ОКВЭД, регистрационный номер в ПФР);

- среднесписочную численность работников;

- количество застрахованных лиц. Эта цифра должна совпадать с суммой в строке "ИТОГО" графы 4 подраздела 2.5.1 (п. 17.5 Порядка заполнения формы РСВ-1, Приложение 1 к Распоряжению Правления ПФР от 31.07.2014 N 323Р).

- подраздел 2.1. Если в течение отчетного периода начислялись взносы по разным кодам тарифов, то по каждому коду нужно заполнить отдельный подраздел 2.1 (п. п. 3, 9.1 Порядка заполнения формы РСВ-1);

- остальные разделы, которые следует представить.

Поясним особенности составления каждого из разделов текущего расчета, а также последовательность их заполнения в пошаговой инструкции.

ШАГ 1: Заполнение РАЗДЕЛА 6

В первую очередь, вносятся данные в раздел 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица”.Этот раздел составляется по каждому работнику.

Раздел 6 формы РСВ-1 ПФР за 9 месяцев 2016 года заполняют за период с января по сентябрь 2016 года на каждого человека:

- который состоял в трудовых отношениях;

- с которым был заключен гражданско-правовой (или авторский) договор.

То есть, если человек находился в отпуске без сохранения содержания, то в разделе 6 его также нужно отразить.

Если работник уволился в предыдущих отчетных периодах, то в РСВ-1 за 9 месяцев сведения о нем в раздел 6 не включаются.

Например, если работник уволился в первом полугодии 2016 года (допустим, в мае), то РСВ-1 за 9 месяцев раздел 6 на него формировать не следует.

Раздел 6 следует разбить на пачки. Количество сведений в каждой пачке - не более 200 штук.

ПОДРАЗДЕЛ 6.1

В подразделе 6.1 укажите фамилию, имя и отчество физического лица и впишите его СНИЛС.

ПОДРАЗДЕЛ 6.2

В поле «Отчетный период (код)» РСВ-1 за 9 месяцев 2016 года проставляется код «9», а в поле «Календарный год» - 2016.

ПОДРАЗДЕЛ 6.3

В подразделе 6.3 указывается тип корректировки сведений.

Всего предусмотрено три типа корректировок: «исходная», «корректирующая» и «отменяющая». Нужное поле отметьте символом «Х».

Поле «Исходная» предусмотрено для сведений, которые представляются впервые.

При сдаче исходных сведений поля «Отчетный период (код)» и «Календарный год» в подразделе 6.3 не заполняются.

Поле «корректирующая» в РСВ-1 за 9 месяцев отмечается символом «X», если уточняется ранее представленные сведения о работнике.

Если же необходимо полностью отменить сведения о нем, то выбирается поле «отменяющая».

При заполнении разделов 6 с типом «корректирующая» или «отменяющая» в полях «Отчетный период (код)» и «Календарный код» указываются код отчетного периода и год, за который уточняются или отменяются данные.

При этом разделы 6, в которых отмечены «корректирующая» или «отменяющая» сдаются вместе с разделом 6 с типом «исходная» за тот отчетный период, по которому наступил срок сдачи отчетности.

ПОДРАЗДЕЛ 6.4

В подразделе 6.4 выделяются суммы выплат и иных вознаграждений, начисленных работнику. В этих целях

- в строке 400 - показываются все выплаты с начала 2016 года нарастающим итогом;

- в строках 401 — 403 - показываются выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

Причем выделите отдельно сумму, выплаченную в пределах базы для начисления «пенсионных» взносов, и сумму, которая превышает эту величину.

В 2016 году предельная база, напомним, составляет 796 000 рублей (Постановление Правительства РФ от 26.11.2015 № 1265).

В графе 3 обозначается код категории застрахованного лица в соответствии с Классификатором параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку).

Самый часто используемый код - «НР», привязанный к наемным работникам, на которых распространяется основной тариф для начисления страховых взносов (22 процента).

ПОДРАЗДЕЛ 6.5

В подразделе 6.5 укажите сумму пенсионных взносов, начисленную по всем тарифам страховых взносов в июле, августе и сентябре 2016 года с выплат и иных вознаграждений, не превышающих предельную величину базы (796 000 рублей).

ПОДРАЗДЕЛ 6.7

В этом подразделе покажите выплаты работникам, занятым на работах с особыми условиями труда (вредных, тяжелых и др.), дающих право на досрочную пенсию. К примеру, в подразделе 6.7 расчета РСВ-1 за 9 месяцев 2016 года укажите:

- в строке 700 - сумму выплат нарастающим итогом с 2016 года;

- в строках 701 - 703 — выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

ПОДРАЗДЕЛ 6.8

В этом подразделе указываются условия труда, в которых сотрудник работал в июле, августе и сентябре 2016 года (то есть, в 3 квартале), а также данные о страховом стаже и условиях досрочного назначения пенсии.

Графы «Начало периода» и «Конец периода» группируйте в формате дд.мм.гггг.

Обратите внимание, что графы 4-9 подраздела 6.8 заполнятся с применением кодов, согласно приложению № 2 к Порядку. Так, к примеру, в графе 7 нужно выделять некоторые периоды стажа работника, которые имели место в третьем квартале 2016 года.

В таблице приведем некоторые распространенные коды, которые могут потребоваться при заполнении РСВ-1 за 9 месяцев 2016 года.

| Код графы 7 | Что означает |

| ДЕТИ | Отпуск по уходу за ребенком до достижения им возраста полутора лет, предоставляемый одному из родителей |

| ДЕКРЕТ | Отпуск по беременности и родам |

| ДОГОВОР | Работа по договорам гражданско-правового характера, выходящая за рамки расчетного периода |

| ДЛОТПУСК | Пребывание в оплачиваемом отпуске |

| НЕОПЛ | Отпуск без сохранения заработной платы, время простоя по вине работника, неоплачиваемые периоды отстранения от работы (недопущения к работе) |

| ВРНЕТРУД | Период временной нетрудоспособности |

| КВАЛИФ | Повышение квалификации с отрывом от производства |

| УЧОТПУСК | Дополнительные отпуска работникам, совмещающим работу с обучением |

| НЕОПЛДОГ | Период работы застрахованного лица по договору гражданско-правового характера, выплаты и иные вознаграждения за который начислены в следующие отчетные периоды |

ШАГ 2: Заполнение подраздела 2.5 раздела 2

Далее заполните подраздел 2.5.В нем укажите данные о пачках документов, которые сформированы по разделам 6 (п. 16 Порядка заполнения формы РСВ-1).

Раздел 2.5 включает в себя два подраздела: 2.5.1 и 2.5.2.

В подразделе 2.5.1 укажите данные о пачках документов с типом корректировки сведений «исходная».

Количество заполненных строк в подразделе должно быть равно количеству пачек раздела 6 с этим типом.

В этом подразделе, в частности, покажите расчетную базу для начисления пенсионных взносов за июль, август и сентябрь по каждой пачке раздела 6 и сумму начисленных страховых взносов.

В строках графы 4 отразите данные о количестве застрахованных лиц, на которых заполнены разделы 6.

Что же касается подраздела 2.5.2, то его заполняйте, если есть корректировки (подраздел 6.3 раздела 6).

В нем показывают данные о пачках сведений индивидуального (персонифицированного) учета с типом «корректирующая» или «отменяющая».

Если корректировок нет, то в составе РСВ-1 за 9 месяцев 2016 года проставьте прочерки.

ШАГ 3: заполнение Титульного листа

Теперь можно заполнить титульный лист РСВ-1 за 9 месяцев 2016 года.На титульном листе заполните все разделы, за исключением подраздела «Заполняется работником ПФР» (п. 4 Порядка).

Поясним особенность заполнения некоторых из них.

НОМЕР УТОЧНЕНИЯ

В поле «Номер уточнения» укажите «000», если это первичный РСВ-1 за 9 месяцев. Если вы уточняете сведения ранее представленного РСВ-1, то отметьте порядковый номер уточнения («001», «002» и т.д.).ОТЧЕТНЫЙ ПЕРИОД

В поле «Отчетный период» РСВ-1 за 9 месяцев укажите код «9». В поле «Календарный год» - 2016. Соответственно, будет понятно, что сдается расчет именно за 9 месяцев 2016 года.ОКВЭД

В поле «Код вида экономической деятельности» впишите основной код вида экономической деятельности согласно классификатору.При этом имейте в вижу, что до 1 января 2017 года действуют два классификатора ОКВЭД: старый ОК 029-2001 и новый ОК 029-2014.

Если организация или ИП зарегистрированы до 11 июля 2016 года, то в РСВ-1 за 9 месяцев укажите коды по классификатор ОК 029-2001 (пункта 5.8 Порядка).

Те, кто зарегистрирован 11 июля или позже, могут указывать коды по классификатору ОК 029-2014.

ШАГ 4: Заполнение подраздела 2.1

Теперь заполните подраздел 2.1. Он состоит из двух информационных полей:- о выплатах для начисления страховых взносов в рамках пенсионного страхования;

- о выплатах для начисления страховых взносов в рамках медицинского страхования.

Сумму выплаченных пособий в подразделе 2.1 расчета за 9 месяцев 2016 года показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат).

Приведем пример заполнения обязательного подраздела 2.1.

Подраздел 2.1 формы РСВ-1 ПФР

Раздел 2. Расчет страховых взносов по тарифу <*>

2.1. Расчет страховых взносов по тарифу <*> (руб. коп.)

| Наименование показателя | Код строки | Всего с начала расчетного периода | В том числе за последние три месяца отчетного периода | ||||

| 1 месяц | 2 месяц | 3 месяц | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| На обязательное пенсионное страхование | |||||||

| 200 | 320 000 | 50 000,00 | 50 000,00 | 50 000,00 | |||

| Суммы, не подлежащие обложению страховыми взносами в соответствии со статьей 9 Федерального закона от 24 июля 2009 г. N 212-ФЗ и в соответствии с международными договорами | 201 | 6 000,00 | - | - | 6 000,00 | ||

| 202 | - | - | - | - | |||

| Суммы выплат и иных вознаграждений, превышающие предельную величину базы для начисления страховых взносов | 203 | - | - | ||||

| База для начисления страховых взносов на обязательное пенсионное страхование (с. 200 - с. 201 - с. 202 - с. 203) | 204 | 314 00,00 | 50 000,00 | 50 000,00 | 44 000,00 | ||

| Начислено страховых взносов на обязательное пенсионное страхование | с сумм, не превышающих предельную базу для начисления страховых взносов | 205 | 69 080,00 | 11 000,00 | 11 000,00 | 9 680,00 | |

| с сумм, превышающих предельную величину базы для начисления страховых взносов | 206 | - | - | - | - | ||

| 207 | 9 | 9 | 9 | 9 | |||

|

в том числе количество физических лиц, выплаты и иные вознаграждения которым превысили предельную величину базы для начисления страховых взносов | 208 | - | - | - | - | ||

| На обязательное медицинское страхование | |||||||

| Сумма выплат и иных вознаграждений, начисленных в пользу физических лиц в соответствии со статьей 7 Федерального закона от 24 июля 2009 г. N 212-ФЗ и в соответствии с международными договорами | 210 | 320 000 | 50 000,00 | 50 000,00 | 50 000,00 | ||

| Суммы, не подлежащие обложению страховыми взносами в соответствии с частями 1, 2 статьи 9 Федерального закона от 24 июля 2009 г. N 212-ФЗ и в соответствии с международными договорами | 211 | 6 000,00 | - | - | 6 000,00 | ||

| Сумма расходов, принимаемых к вычету в соответствии с частью 7 статьи 8 Федерального закона от 24 июля 2009 г. N 212-ФЗ | 212 | - | - | - | - | ||

| База для начисления страховых взносов на обязательное медицинское страхование (с. 210 - с. 211 - с. 212 - с. 213) | 213 | 314 00,00 | 50 000,00 | 50 000,00 | 44 000,00 | ||

| Начислено страховых взносов на обязательное медицинское страхование | 214 | 16 014,00 | 2 550,00 | 2 550,00 | 2 244,00 | ||

| Количество физических лиц, с выплат и иных вознаграждений которым начислены страховые взносы в соответствии с тарифом страховых взносов, всего (чел.) | 215 | 9 | 9 | 9 | 9 | ||

ШАГ 5: Заполнение остальных разделов

Далее заполните разделы, которые не являются обязательными, но которые требуется заполнять, если имеются показатели для заполнения.ШАГ 6: Заполните Раздела 1

Раздел 1 заполните в последнюю очередь.В нем нужно обобщить данные, которые были отражены в разделах 2, 3 и 4.

В итоге, в разделе 1 у вас будут сведены данные по всем разделам, которые вы заполнили сначала.

При этом, чтобы проверить правильность заполнения раздела 1 РСВ-1 за 9 месяцев 2016 года, вы можете использовать соотношения, указанные в таблице (п. п. 7.1 - 7.3 Порядка):

Расчет взносов с доходов предпринимателяВ отличие от организаций предприниматели-работодатели уплачивают взносы не только с доходов своих наемных работников, но и с собственного дохода.

Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, платят страховые взносы за себя в ПФР и ФФОМС в фиксированных размерах. С 1 января 2014 года действует следующее правило:

Если годовой доход предпринимателя не превышает 300 000 рублей, то фиксированный размер взноса в ПФР определяют так:

Фиксированный размер взноса в ФФОМС определяют так:

Таким образом, фиксированный платеж в ПФР в 2016 году - 19 356,48 рубля (6204 руб. × 26% ×12), в ФФОМС - 3796,85 рубля (6204 руб. × 5,1% × 12).

Если доходы предпринимателя превысят 300 000 рублей, он доплатит в ПФР еще 1% с доходов, превышающих эту сумму.

1% считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы.

Такое мнение выражает Минфин в письме от 27 марта 2015 года № 03-11-11/17197. Объяснение у финансистов следующее.

При определении объекта налогообложения «упрощенцы» учитывают доходы от реализации и внереализационные доходы в порядке, установленном пунктами 1 и 2 статьи 148 Налогового кодекса. Исключение составляют:

- доходы по статье 251 Налогового кодекса;

- доходы ИП, облагаемые НДФЛ по ставкам 35% и 9%.

Общая сумма страховых взносов в ПФР, перечисляемых за себя предпринимателями с доходом выше 300 000 рублей, ограничена предельной величиной.

В 2016 году указанная предельная величина составляет 154 851,84 рубля.

Следовательно, если доход предпринимателя, применяющего УСН, превысил 300 000 рублей, то он рассчитывает сумму страховых взносов в вышеуказанном порядке (пп. 2 п. 1.1 ст. 14 Закона № 212-ФЗ), а затем сравнивает полученную величину с максимальным размером страховых взносов, которые могут быть перечислены в ПФР.

Если исчисленный фиксированный платеж превышает максимальный, в ПФР уплачивается 154 851,84 рубля.

Если предприниматель регистрируется в налоговой инспекции в середине года, размер страховых взносов он определяет исходя из стоимости страхового года пропорционально количеству календарных месяцев начиная с месяца начала деятельности.

За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Пример

Предположим, что МРОТ равен 6204 руб.

Предприниматель вел деятельность 3 полных месяца (октябрь, ноябрь, декабрь) и 8 дней сентября.

В сентябре 30 календарных дней.

По итогам года он должен уплатить:

- в ПФР - 5269,26 руб. (19 356,48 руб. : 12 мес. × 3 мес. + 19 356,48 руб. : 12 мес. : 30 дн. × 8 дн.);

- в ФФОМС - 1033,59 руб. (3796,85 руб. : 12 мес. × 3 мес. + 3796,85 руб. : 12 мес. : 30 дн. × 8 дн.).