4. Расчет рентабельности оборотного капитала

8) Р об.кап. = Приб. Бухг. / ОА ср. = стр. 140 (Ф.№2) / средняя по стр. 290 (Ф.№1);

С 2004 по 2007 год рентабельность оборотного капитала продолжала неуклонно сокращаться (15 % до 2 %), что является негативной тенденцией и говорит о снижении общей эффективности его функционирования, снижение отдачи от использования оборотных средств, а также о нерациональном использовании оборотного капитала, спаде производства (уменьшение величины общей себестоимости пропорционально падению выручки от реализации).

Для повышения рентабельности оборотных средств предприятию необходимо более эффективно использовать оборотные средства и изменить величину товарооборота и его структуру, использовать прогрессивные способы реализации продукции.

3.3. Факторный анализ показателей оборачиваемости оборотных средств

Показатели оборачиваемости оборотных средств можно рассматривать в качестве результативного показателя с выделением факторов первого и последующих порядков. Продолжительность оборота оборотных средств зависит от среднего размера оборотных средств и выручки от реализации. Поэтому, общее изменение скорости оборота будет складываться из двух составляющих: среднегодовой размер оборотных активов (ОА ср.)– фактор первого порядка, и выручка от продаж (Выр.р.) – фактор второго порядка.

Изменение продолжительности оборота оборотных средств за счет изменения среднего размера оборотных активов рассчитывается таким образом:

ΔВ(ОА ср.) = Т * ΔОА ср. / Выр.р.0;

ΔВ(ОА ср.) = 360 * (10677.5 - 10403.5) / 115436 = 0.85;

В целом с 2004 по 2005 год изменение оборотных активов отрицательно, хотя и не слишком существенно, повлияло на оборачиваемость оборотных активов и на период их оборота, что в основном вызвано увеличением общей массы оборотных активов и в частности нерациональной хозяйственной стратегией в части закупки материалов и сбыта готовой продукции. Для увеличения оборачиваемости предприятию нужно держать оборотные активы в более ликвидной форме и не допускать роста и больших перепадов дебиторской задолженности и готовой продукции на складе, то есть пересмотреть маркетинговую политику по сбыту продукции, если это в принципе возможно.

Влияние фактора второго порядка (выручки от реализации продукции) на изменение результативного показателя выражается:

ΔВ(Выр.р.) = Т * ОА ср.1 * [ (1 / Выр.р.1) – (1 / Выр.р.0) ];

ΔВ(Выр.р.) = 360 * 10677.5 * [ (1 / 95142) – (1 / 115436)] = 7.1;

Размер средних оборотных средств на оборачиваемость оборотных активов повлиял незначительно. Их оборачиваемость замедлилась за счёт снижения выручки от продаж, которая повлияла на неё в 8 раз сильнее чем величина средних оборотных средств, что говорит о снижении объёма производства и сбыта, а также о нерациональном и неэффективном использовании оборотного капитала (чем больше оборотов совершат за год оборотные активы, тем больше будет и выручка).

Так как каждый из факторных показателей может быть представлен как результат показателей аддитивной модели, то есть суммы факторных показателей, выражающих действие факторов второго порядка. Для детализации анализа используется приём долевого участия. Рассчитывается доля влияния каждого составляющего оборотных средств на время оборота оборотных средств.

Баланс отклонений:

ΔВ(ОА ср.) = ΔВОА(Зап. ср.) + ΔВОА(ДЗ. ср.) + ΔВОА(КФВ. ср.) + ΔВОА(ДС. ср.) + ΔВОА(НДС. ср.) + ВОА(Прочие ОА. ср.);

ΔВОА(Зап. ср.) = ΔВ(ОА ср.) * ΔЗап. ср. / ΔОА ср.;

ΔВОА(Зап. ср.) = 0.85 * (6986.5 - 5704) / 274 = 3.98;

Дебиторской задолженности:

ΔВОА(ДЗ. ср.) = ΔВ(ОА ср.) * ΔДЗ. ср. / ΔОА ср.;

ΔВОА(ДЗ. ср.) = 0.85 * (2749 - 3906.5) / 274 = - 3.59;

Денежных средств:

ΔВОА(ДС. ср.) = ΔВ(ОА ср.) * ΔДС. ср. / ΔОА ср.;

ΔВОА(ДС. ср.) = 0.85 * (179.5 - 185.5) / 274 = - 0.018;

ΔВОА(НДС. ср.) = ΔВ(ОА ср.) * ΔНДС. ср. / ΔОА ср.;

ΔВОА(НДС. ср.) = 0.85 * (755 - 599.5) / 274 = 0.48;

Баланс отклонений сходится:

ΔВ(ОА ср.) = ΔВОА(Зап. ср.) + ΔВОА(ДЗ. ср.) + ΔВОА(КФВ. ср.) + ΔВОА(ДС. ср.) + ΔВОА(НДС. ср.) = 3.98 + (- 3.59) + (- 0.018) + 0.48 = 0.85;

Увеличение материальных запасов отрицательно повлияло на оборачиваемость, что почти полностью компенсировалось за счёт уменьшения дебиторской задолженности (соответственно 3.98 и -3.59). Это говорит о том, что предприятие нерационально использует ресурсы (из года в год, наращивая материальные запасы). Сосредоточение оборотного капитала в наименее ликвидной форме замедляет оборачиваемость, из-за чего падает объём производства и уменьшается прибыль от реализации. Сокращение средней дебиторской задолженности положительно повлияло на оборачиваемость и почти полностью погасило негативное влияние увеличения материальных запасов. Нельзя однозначно оценивать изменение дебиторской задолженности в ту или иную сторону. Её снижение говорит о повышении ликвидности оборотных средств, возвращении средств в оборот и возвращении долгов. Но также может означать и падение сбыта продукции (если не было продаж продукции не в кредит) и соответственно наоборот.

Изменение денежных средств положительно, хотя и незначительно (-0.018), повлияло на оборачиваемость из-за их небольшого удельного веса в оборотных активах.

ΔВ(Выр.р.) = ΔВВыр.р.(ПЗ) + ΔВВыр.р.(КР) + ΔВВыр.р.(УР) + ΔВВыр.р.(РП);

За счёт себестоимости (переменных затрат):

ΔВВыр.р.(ПЗ) = ΔВ(Выр.р.) * ΔПЗ / ΔВыр.р.;

ΔВВыр.р.(ПЗ) = 7.1 * (90121 - 112732) / -20294 = 7.91

За счёт коммерческих расходов:

ΔВВыр.р.(КР) = ΔВ(Выр.р.) * ΔКР / ΔВыр.р.;

ΔВВыр.р.(КР) = 7.1 * (-12) / -20294 = 0.004;

За счёт управленческих расходов:

ΔВВыр.р.(УР) = ΔВ(Выр.р.) * ΔУР / ΔВыр.р.;

ΔВВыр.р.(УР) = 7.1 * (3645) / -20294 = - 1.27;

За счёт результата от продаж:

ΔВВыр.р.(РП) = ΔВ(Выр.р.) * ΔРП / ΔВыр.р.;

ΔВВыр.р.(РП) = 7.1 * (1376 - 2692) / -20294 = 0.46;

Баланс отклонений сходится:

ΔВ(Выр.р.) = ΔВВыр.р.(ПЗ) + ΔВВыр.р.(КР) + ΔВВыр.р.(УР) + ΔВВыр.р.(РП) = 7.91 + 0.004 + (- 1.27) + 0.46 = 7.1;

Замедление оборачиваемости (увеличение периода одного оборота) связано с сокращением выручки от реализации. Наибольшее влияние (7.91) оказало снижение общей себестоимости произведённой продукции, то есть сокращение её производства. Коммерческие, управленческие расходы и результат от продаж оказали несущественное влияние на оборачиваемость (0.004, -1.27 и 0.46 соответственно). В результате расчёта получилось, что увеличение управленческих расходов положительно влияет на изменение периода оборота оборотных средств, т.е. уменьшает его. Сокращение коммерческих расходов и результата от продаж отрицательно повлияли на изменение периода оборота, что говорит о сокращении производства и сбыта продукции.

Заключение

Состояние и эффективность использования оборотных средств - одно из главных условий успешной деятельности предприятия. Ограниченность ресурсов, нестабильность рыночной экономики, инфляция, неплатежи, и другие кризисные явления вынуждают предприятия изменять свою политику по отношению к оборотным активам, искать новые источники пополнения, изучать проблему эффективности их использования, их оптимальных размеров.

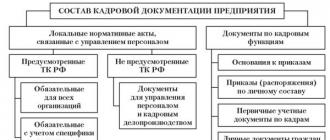

В первой главе данной дипломной работы освещаются теоретические и организационные аспекты оборачиваемости оборотного капитала. Дано понятие оборотного капитала, его состав и классификация, назначение и роль в производстве. Обозначены факторы, повышающие эффективность использования и оборачиваемости оборотного капитала. Определены основная цель, задачи и информационные источники анализа оборотного капитала.

Основные тезисы первой главы:

1)Оборотные средства постоянно совершают кругооборот в процессе хозяйственной деятельности, изменяя свою форму с денежной на товарную и наоборот. Таким образом, они формируют основную часть себестоимости продукции. С другой стороны, они являются гарантом ликвидности предприятия, то есть его способности заплатить по своим обязательствам.

2)Основными составными частями оборотных средств являются: запасы (материалы и готовая продукция), дебиторская задолженность, краткосрочные финансовые вложения и денежные средства.

3)Финансовое положение предприятий находится в прямой зависимости от состояния оборотных средств, эффективности и рациональности их использования и предполагает соизмерение затрат с результатами хозяйственной деятельности.

4)Управляя оборотным капиталом, предприятие получает возможность в меньшей степени зависеть от внешних источников получения денежных средств и повысить свою ликвидность.

5) Основная цель анализа оборотного капитала – своевременное выявление и устранение недостатков управления оборотным капиталом и нахождение резервов повышения интенсивности и эффективности его использования.

6)Основными информационными источниками анализа оборотных активов являются бухгалтерский баланс (форма №1) и отчет о прибылях и убытках (форма №2), утвержденные приказом Министерства финансов РФ от 22.07.2003 № 67н.

Во второй главе отражены методологические основы и подходы к анализу оборачиваемости оборотного капитала. Описаны методы анализа уровня динамики и структуры оборотного капитала, методика анализа оборачиваемости и рентабельности оборотного капитала организации, методика факторного анализа показателей оборачиваемости оборотных средств. Приведены формулы расчета коэффициентов оборачиваемости, расчёта влияния факторов первого, второго и третьего порядка, их значимость для анализа оборотных активов, а также основные трактовки соотношения и изменения показателей.

В третьей главе проводится непосредственно анализ оборотного капитала ООО «Ремсервис». Он включает: горизонтальный и вертикальный анализ, анализ показателей оборачиваемости, факторный анализ показателей оборачиваемости оборотных средств.

В ходе анализа сделан следующий вывод:

С 2004 по 2007 год произошел рост доли запасов в общем объёме оборотных средств (с 39,77 % до 77,92 %) и уменьшение доли краткосрочной дебиторской задолженности (с 59,97 % до 6,77%). Что связано со снижением деловой активности предприятия и объёмов производства и сбыта. Величина материальных запасов выросла примерно в 4 раза, а их доля - почти в 2,5 раза. Это говорит о том, что оборотные активы приобретают всё более неликвидную форму и это влечёт за собой замедление их оборачиваемости. Одновременное повышение доли запасов и уменьшение доли дебиторской задолженности свидетельствует о падении производства готовой продукции и ухудшении её сбыта. Предприятию рекомендуется снизить запасы материалов до оптимального уровня и пересмотреть маркетинговую политику по сбыту продукции.

В целом за анализируемый период оборачиваемость оборотных активов снизилась почти в 2 раза (с 11 до 6 полных оборотов), что в основном вызвано спадом производства и снижением выручки от продаж, увеличением общей массы оборотных активов и в частности нерациональной хозяйственной стратегией в части закупки материалов и сбыта готовой продукции. Снижение оборачиваемости говорит о понижении эффективности использования ресурсов и общей рентабельности производства, а также повышении нестабильности финансового состояния предприятия. Причём, оборачиваемость снижалась как из-за роста оборотных активов, в частности материальных запасов, так и из-за снижения выручки. С 2004 по 2007 год дополнительное привлечение оборотных активов увеличилось с 2114,26 до 3497,28 т.р., что говорит об ухудшении рациональности хозяйственной деятельности предприятия и снижении рентабельности производства. Для увеличения оборачиваемости предприятию нужно увеличить ликвидность оборотных активов (снижением доли материалов и увеличением денежных средств) и не допускать роста и больших перепадов дебиторской задолженности и готовой продукции на складе, то есть пересмотреть маркетинговую политику по сбыту продукции.

С 2004 по 2007 год рентабельность оборотного капитала продолжала неуклонно сокращаться (с 15 % до 2 %), что является негативной тенденцией и говорит о снижении общей эффективности его функционирования, снижении отдачи от использования оборотных средств, а также о нерациональном использовании оборотного капитала, спаде производства (уменьшение величины общей себестоимости пропорционально падению выручки от реализации).

Размер оборотных средств на оборачиваемость оборотных активов повлиял незначительно (0,85), оборачиваемость замедлилась за счёт снижения выручки от продаж (7,1), которая повлияла на неё в 8 раз сильнее чем величина средних оборотных средств, что говорит о снижении объёма производства и сбыта, а также о нерациональном и неэффективном использовании оборотного капитала (чем больше оборотов совершат за год оборотные активы, тем больше будет и выручка). Наибольшее влияние (7.91) оказало снижение общей себестоимости произведённой продукции, то есть сокращение её производства. Увеличение материальных запасов отрицательно повлияло на оборачиваемость, что почти полностью компенсировалось за счёт уменьшения дебиторской задолженности (соответственно 3.98 и -3.59). Это говорит о том, что предприятие нерационально использует ресурсы (из года в год, наращивая материальные запасы). Сосредоточение оборотного капитала в наименее ликвидной форме замедляет оборачиваемость, из-за чего падает объём производства и уменьшается прибыль от реализации. Сокращение средней дебиторской задолженности положительно повлияло на оборачиваемость и почти полностью погасило негативное влияние увеличения материальных запасов.

Для повышения оборачиваемости оборотных средств предприятию необходимо более эффективно использовать оборотные средства и изменить величину товарооборота и его структуру, использовать прогрессивные способы реализации продукции и др. Предприятию рекомендуется снизить запасы материалов до оптимального уровня, увеличить ликвидность оборотных активов (снижением доли материалов и увеличением денежных средств) и не допускать роста и больших перепадов дебиторской задолженности и готовой продукции на складе, то есть пересмотреть маркетинговую политику по сбыту продукции.

Список литературы

1. Абрютина М.С., Грачёв А.В. Анализ финансово-экономической деятельности предприятия. / Учебно-практическое пособие. – М.: Изд-во «Дело и сервис». - 1998 г.

2. Анализ хозяйственной деятельности / Под ред. Белобородовой. – М.: Финансы и статистика. – 2007 г.

3. Анализ хозяйственной деятельности предприятия / Под ред. Ермолович. – Минск: Интерпрессервис. – 2001 г.

4. Артеменко А.В. Финансовый анализ. – Новосибирск: Дело и сервис. – 1999 г.

5. Балануца В. П., Иваненко П.И. 100 вопросов и ответов по анализу хозяйственной деятельности промышленных предприятий. – М. - 1996 г.

6. Барнгольц С.Б. Экономический анализ на современном этапе развития. – М.: Финансы и статистика. – 2004 г.

7. Басовский Л.Е. Теория экономического анализа. - М.: ИНФРА-М. – 2001 г.

8. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – М.: Инфра-М. – 2003 г.

9. Бернстайн Л.А. Анализ финансовой отчетности. – М. – 1996 г.

10. Бланк И. А. Основы финансового менеджмента. - М. – 1999 г.

11. Вакуленко Т.Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – СПб.: «Издательский дом Герда». - 2001 г.

12. Гиляровкая Л.Т., Д.В. Лысенко, Д.А. Эндовицкий. Комплексный экономический анализ хозяйственной деятельности. – М.: ТК Велби, изд-во: Проспект. - 2006 г.

13. Головкин С.Д. Оценка результатов хозяйственной деятельности промышленных предприятий. – М. - 1994 г.

14. Ефимова О.В. Финансовый анализ. / 3-е издание, переработанное и дополненное. - М.: Изд-во «Бухгалтерский учёт». – 1999 г.

15. Жданов С.А. Основы теории экономического управления предприятием. - 2000 г.

16. И.М. Лоханина. Финансовый анализ на основе бухгалтерской отчётности. / Учёбное пособие; 2-е издание, переработанное и дополненное. – Ярославль. - 2000 г.

17. Каплан А. И. Анализ баланса промышленного предприятия. – М. - 1993 г.

18. Карлин Т.Р., Макмин А.Р. Анализ финансовых отчётов. – М.: ИНФРА-М. - 1998 г.

19. Ковалев А.И. Анализ финансового состояния. – М.: Центр экономики и маркетинга. – 2000 г.

20. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика. – 1997 г.

21. Любушин Н.П., Лещёва В.Б., Дьякова В.Г. Ананлиз финансово-экономической деятельности предприятия. / Учебное пособие для вузов. – М.: Юнити –Дана. - 2003.

22. Маркарьян Э.А. Экономический анализ хозяйственной деятельност. / изд.2 исправленное и дополненное. - Ростов н/Д.: Феникс. - 2005 г.

24. Пястолов С.М. Экономический анализ деятельности предприятий. – М.: Академический проект. – 2002 г.

25. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ИП «Экоперспектива». – 1998 г.

26. Савицкая Г.В. Анализ хозяйственной деятельности. - М.: Инфра-М. – 2002 г.

27. Селезнева Н.Н. Финансовый анализ. – М.: Юнити-Дана. – 2001 г.

28. Селезнёва Н.Н., Ионова А.Ф.. Финансовый анализ. Управление финансами / Учебное пособие для вузов. – 2-е изд., перераб. и доп. – М.: Юнити-Дана. - 2003.

29. Теория анализа хозяйственной деятельности / Под ред. Осмоловского В.В..- Минск: Новое Знание. – 2001 г.

30. Шеремет А. Д., Сайфулин Р. С. Методика комплексного анализа хозяйственной деятельности промышленного предприятия (объединения). – М.: Экономика. - 2008 г.

31. Шеремет А.Д. Методика финансового анализа. – М.: Инфра-М. – 2000 г.

32. Шишкин А.К., Вартанен С.С., Микрюков В.А. Бухгалтерский учет и финансовый анализ на коммерческих предприятиях. - М.: 1996 г.

33. Щиборщ К.В. Анализ хозяйственной деятельности. – М.: Дело и сервис. – 2003 г.

34. Экономический анализ: Учебник для вузов /Под ред. Гиляровского Л.Т. – М.: ЮНИТИ-ДАНА. – 2001 г.

35. www.gaap.ru.

Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1997, стр. 268

Гиляровкая Л.Т., Д.В. Лысенко, Д.А. Эндовицкий: “Комплексный экономический анализ хозяйственной деятельности”. – М.: ТК Велби, издательство Проспект, 2006 г., стр.225.

Карлин Т.Р., Макмин А.Р. “Анализ финансовых отчётов”, Москва: ИНФРА-М, 1998 г. стр. 145-156.

О.В. Ефимова, Финансовый анализ”: 3-е издание, переработанное и дополненное, Москва: Издательство “Бухгалтерский учёт”, 1999 г. стр.50.

И.М. Лоханина, “Финансовый анализ на основе бухгалтерской отчётности”: Учёбное пособие; 2-е издание, переработанное и дополненное. ЯрГУ, Ярославль, 2000 г., стр. 15.

Жданов С.А. “Основы теории экономического управления предприятием”, 2000 г., стр.57.

Шеремет А.Д. Методика финансового анализа. – М.: Инфра-М, 2000., с.98

Селезнёва Н.Н., Ионова А.Ф., “Финансовый анализ. Управление финансами”: Учебное пособие для вузов. – 2-е изд., перераб. и доп. – М.: Юнити-Дана, 2003., стр. 242.

Http://www.gaap.ru/biblio/btk/financial/wcap/01.htm

Любушин Н.П., Лещёва В.Б., Дьякова В.Г. “Ананлиз финансово-экономической деятельности предприятия”: Учебное пособие для вузов – М.: Юнити –Дана, 2003, стр.201

Гиляровкая Л.Т., Д.В. Лысенко, Д.А. Эндовицкий: “Комплексный экономический анализ хозяйственной деятельности”. – М.: ТК Велби, издательство Проспект, 2006 г., стр.230.

Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ИП «Экоперспектива» , 1998 г., стр. 174.

Маркарьян Э.А. “”Экономический анализ хозяйственной деятельности” Изд.2 исправленное и дополненное - Ростов н/Д, Феникс, 2005 г., стр. 419.

Заключение Задача эффективного управления оборотными активами для предприятий наиболее актуальна в современной экономики, поскольку состояние и эффективность использования оборотных активов − одно из главных условий успешной деятельности предприятия, предопределяющее финансовое состояние и устойчивость его положения на рынке. Развитие рыночных отношений определяет новые условия...

Заключение Проведенное исследование убедило в многоаспектности темы курсовой работы. В процессе написания курсовой работы было выявлено, что организация управления формированием и использованием оборотного капитала предприятия с учетом методов, адекватных рыночной экономике, осуществляется в рамках финансового менеджмента. В условиях рыночной экономики руководство фирмы должно иметь четкое...

Дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые...

Важную роль в системе финансово-экономических показателей предприятия принадлежит показателю «рентабельность» . Рентабельность является относительным показателем, который характеризует эффективность деятельности предприятия. Рентабельность отражает уровень прибыли относительно определенной базы. Рентабельность выражает отдачу на единицу вложений, затрат или оборота. Ее можно представить процентами или коэффициентами.

Рентабельность оценивает эффективность важнейших факторов производства. Выделяют следующие виды рентабельности:

рентабельность продаж;

рентабельность затрат;

рентабельность активов;

рентабельность основного капитала;

рентабельность оборотного капитала;

рентабельность собственного капитала;

рентабельность заемного капитала.

При расчете показателей рентабельности используются показатели прибыли. Рассмотрим подробно каждый показатель рентабельности.

Рентабельность продаж . Этот показатель может называться также рентабельность выручки, рентабельность оборота.

Рентабельность продаж определяется по формуле:

Где

-

прибыль от продаж за период;

-

прибыль от продаж за период;

-

выручка от продаж за период.

-

выручка от продаж за период.

Рентабельность продаж характеризует отношение прибыли от продаж к выручке, выраженное в процентах. Рентабельность продаж показывает, сколько прибыли от продаж содержится в одном рубле выручки. Чем выше рентабельность продаж, тем лучше. Например, если рентабельность продаж составляет 20%, то это означает, что в одном рубле выручки содержится 20 копеек прибыли от продаж.

Рентабельность продаж является оценочным показателем производственно-хозяйственной деятельности субъекта экономики – предприятия. Она отражает уровень спроса на продукцию, работы и услуги, то есть насколько правильно субъект экономики правильно определил товарный ассортимент и товарную стратегию.

Если предприятие выпускает несколько видов продукции, товаров, то можно рассчитать рентабельность продаж по отдельным видам изделий. На основе рассчитанных показателей рентабельности продаж по видам изделий, можно выделить наиболее выгодные товары для предприятия.

Рентабельность затрат . Этот показатель может называться также рентабельность продукции.

Рентабельность затрат определяется по формуле:

(10)

(10)

Где

-

прибыль от продаж за период,

-

прибыль от продаж за период,

-

полная себестоимость за период.

-

полная себестоимость за период.

Рентабельность затрат характеризует, сколько прибыли от продаж получает предприятие с одного рубля полной себестоимости. Например, если рентабельность затрат составляет 15%, то 15 копеек прибыли от продаж приходится на один рубль затрат.

Рентабельность затрат может быть рассчитана как по предприятию в целом за период, так и по отдельным продуктам, видам изделий, услугам. Это позволяет предприятию определить наиболее выгодный товар, изделие, услугу. Остальные показатели рентабельности рассчитываются по предприятию в целом.

Следующие три показателя рентабельности характеризуют эффективность использования имущества предприятия: рентабельность активов, рентабельность основного капитала, рентабельность оборотного капитала.

Рентабельность активов . Данный показатель рентабельности характеризует эффективность использования совокупных активов предприятия. К активам предприятия относят внеоборотные и оборотные активы.

Рентабельность активов определяется по формуле:

(11)

(11)

Где

-

средняя стоимость активов предприятия

за период.

-

средняя стоимость активов предприятия

за период.

Средняя стоимость активов предприятия за период определяется по формуле:

(12)

(12)

Где

- стоимость активов предприятия на

начало периода;

- стоимость активов предприятия на

начало периода;

- стоимость активов предприятия на конец

периода.

- стоимость активов предприятия на конец

периода.

Рентабельность активов характеризует, сколько единиц прибыли получено с единицы стоимости активов независимо от источника привлечения средств. Рентабельность активов показывает, сколько прибыли до налогообложения (балансовой прибыли) получает предприятие с одного рубля, вложенного в активы предприятия. Если рентабельность активов составляет 25%, то это означает, что каждый рубль, вложенный в активы предприятия, приносит 25 копеек прибыли до налогообложения. Чем выше показатель рентабельности активов, тем эффективнее предприятие использует свое имущество.

Рентабельность основного капитала (рентабельность внеоборотных активов) . Данный показатель рентабельности характеризует эффективность использования основного капитала предприятия. Основным капиталом являются внеоборотные активы предприятия.

Рентабельность основного капитала определяется по формуле:

(13)

(13)

Где

-

прибыль до налогообложения (балансовая

прибыль) за период;

-

прибыль до налогообложения (балансовая

прибыль) за период;

-

средняя стоимость основного капитала

предприятия за период.

-

средняя стоимость основного капитала

предприятия за период.

Средняя стоимость основного капитала предприятия за период определяется по формуле:

(14)

(14)

Где

- стоимость основного капитала предприятия

на начало периода;

- стоимость основного капитала предприятия

на начало периода;

- стоимость основного капитала предприятия

на конец периода.

- стоимость основного капитала предприятия

на конец периода.

Рентабельность основного капитала характеризует, сколько прибыли до налогообложения (балансовой прибыли) получает предприятие с одного рубля, вложенного во внеоборотные активы. Если рентабельность основного капитала составляет 30%, то это означает, что каждый рубль, вложенный во внеоборотные активы предприятия, приносит 30 копеек прибыли до налогообложения.

Рентабельность оборотного капитала . Данный показатель рентабельности характеризует эффективность использования оборотного капитала предприятия.

Рентабельность оборотного капитала определяется по формуле:

(15)

(15)

Где

-

прибыль до налогообложения (балансовая

прибыль) за период;

-

прибыль до налогообложения (балансовая

прибыль) за период;

-

средняя стоимость оборотного капитала

предприятия за период.

-

средняя стоимость оборотного капитала

предприятия за период.

Средняя стоимость оборотного капитала предприятия за период определяется по формуле:

(16)

(16)

Где

- стоимость оборотного капитала

предприятия на начало периода;

- стоимость оборотного капитала

предприятия на начало периода;

- стоимость оборотного капитала

предприятия на конец периода.

- стоимость оборотного капитала

предприятия на конец периода.

Рентабельность оборотного капитала характеризует, сколько прибыли до налогообложения получает предприятие с одного рубля, вложенного в оборотные активы. Если рентабельность оборотного капитала составляет 17%, то это означает, что каждый рубль, вложенный в оборотные средства предприятия, приносит 17 копеек прибыли до налогообложения.

Рассмотрим рентабельность собственного и заемного капитала.

Рентабельность собственного и заемного капитала характеризуют эффективность использования вложенного в предприятие капитала.

Рентабельность собственного капитала . Данный показатель характеризует эффективность использования собственных средств, который показывает величину чистой прибыли на один рубль собственных средств. Владельцев компаний, прежде всего, интересует не абсолютная величина чистой прибыли, а та величина прибыли, которая приходится на один рубль собственных средств.

Рентабельность собственного капитала предприятия определяется по формуле:

(17)

(17)

Где

-

средняя величина собственного капитала

за период.

-

средняя величина собственного капитала

за период.

Средняя стоимость собственного капитала за период определяется по формуле:

(18)

(18)

Где

-

величина собственного капитала на

начало периода;

-

величина собственного капитала на

начало периода;

- величина собственного капитала на

конец периода.

- величина собственного капитала на

конец периода.

Рентабельность собственного капитала показывает, сколько чистой прибыли получают акционеры, собственники предприятия с одного рубля собственных средств. Например, если рентабельность собственного капитала составляет 70%, то это означает, что каждый рубль, вложенный собственником в бизнес, приносит 70 копеек чистой прибыли.

Рентабельность собственного капитала предприятия учитывается для принятия решения об инвестировании средств. Чем выше этот показатель, тем больше прибыли приходится на одну акцию, тем выше потенциальные дивиденды.

Рентабельность заемного капитала . Данный показатель характеризует эффективность использования заемного капитала, вложенного в деятельность предприятия. К заемному капиталу относят долгосрочные и краткосрочные обязательства.

Рентабельность заемного капитала определяется по формуле:

(19)

(19)

Где

-

чистая прибыль предприятия за период;

-

чистая прибыль предприятия за период;

-

средняя величина заемного капитала за

период.

-

средняя величина заемного капитала за

период.

Средняя стоимость заемного капитала предприятия определяется по формуле:

(20)

(20)

Где

-

величина заемного капитала на начало

периода;

-

величина заемного капитала на начало

периода;

- величина заемного капитала на конец

периода.

- величина заемного капитала на конец

периода.

Рентабельность заемного капитала показывает величину чистой прибыли с одного рубля заемных средств, вложенного в деятельность предприятия. Например, если рентабельность заемного капитала составляет 50%, то каждый рубль заемных средств приносит 50 копеек чистой прибыли.

В таблице () представим основные показатели рентабельности.

Основные показатели рентабельности

|

Показатель |

Единицы измерения | ||

|

Рентабельность продаж |

% или руб./руб. |

|

показывает, сколько прибыли от продаж содержится в одном рубле выручки |

|

Рентабельность затрат |

% или руб./руб. |

|

показывает, сколько прибыли от продаж получает предприятие с одного рубля полной себестоимости |

|

Рентабельность активов |

% или руб./руб. |

|

показывает, сколько прибыли до налогообложения получает предприятие с одного рубля, вложенного в активы предприятия |

|

Рентабельность основного капитала |

% или руб./руб. |

|

показывает, сколько прибыли до налогообложения получает предприятие с одного рубля, вложенного во внеоборотные активы |

|

Рентабельность оборотного капитала |

% или руб./руб. |

|

показывает, сколько прибыли до налогообложения получает предприятие с одного рубля, вложенного в оборотные активы |

|

Рентабельность собственного капитала |

% или руб./руб. |

|

показывает, сколько чистой прибыли получают акционеры, собственники предприятия с одного рубля собственных средств |

|

Рентабельность заемного капитала |

% или руб./руб. |

|

показывает величину чистой прибыли с одного рубля заемных средств, вложенного в деятельность предприятия |

Рассмотрим пример расчета показателей рентабельности.

Пример . Имеются агрегированный бухгалтерский баланс и отчет о прибылях и убытках предприятия ООО «ХХХ».

Агрегированный бухгалтерский баланс на 31.12. 2011 года предприятия ООО «ХХХ», тыс. руб.

|

На 01.01. 2011 |

На 31.12. 2011 |

На 01.01. 2011 |

На 31.12. 2011 |

||

|

I. Внеоборотные активы |

III. Капитал и резервы | ||||

|

II. Оборотные активы |

IV. Долгосрочные обязательства | ||||

|

V. Краткосрочные обязательства | |||||

Отчет о прибылях и убытках за 2011 год предприятия ООО «ХХХ», тыс. руб.

|

Наименование показателя |

За 2011 год |

|

Себестоимость продаж | |

|

Валовая прибыль | |

|

Коммерческие расходы | |

|

Управленческие расходы | |

|

Прибыль (убыток) от продаж | |

|

Прочие доходы | |

|

Прочие расходы | |

|

Прибыль (убыток) до налогообложения (БП) | |

|

Текущий налог на прибыль | |

|

Чистая прибыль (убыток) |

132281,6 |

Рассчитаем отдельно каждый показатель рентабельности.

Определим рентабельность продаж предприятия:

Если рентабельность продаж составляет 22%, то 22 копейки прибыли от продаж содержится в одном рубле выручки.

Определим рентабельность затрат предприятия.

Если рентабельность затрат составляет 28%, то 28 копеек прибыли от продаж приходится на один рубль затрат.

Для расчета рентабельность активов необходимо рассчитать среднюю стоимость активов предприятия за 2011 год:

Рентабельность активов за 2011 год определим по формуле:

Если рентабельность активов составляет 26%, то каждый рубль, вложенный в активы предприятия, приносит 26 копеек прибыли до налогообложения.

Определим рентабельность основного капитала. Для этого сначала рассчитаем среднюю стоимость основного капитала предприятия за 2011 год как среднюю величину по I разделу бухгалтерского баланса (Внеоборотные активы):

Рентабельность основного капитала (рентабельность внеоборотных активов) рассчитаем по формуле:

При полученном значении рентабельности основного капитала, каждый рубль, вложенный во внеоборотные активы предприятия, приносит один рубль 98 копеек прибыли до налогообложения.

Рассчитаем рентабельность оборотного капитала. Среднюю стоимость оборотного капитала предприятия за 2011 год определим как среднюю величину по II разделу бухгалтерского баланса (Оборотные активы):

На основе рассчитанной средней величины оборотного капитала и величины балансовой прибыли (прибыли до налогообложения) рассчитаем рентабельность оборотного капитала:

Если рентабельность оборотного капитала составляет 30%, то предприятие получает 30 копеек прибыли до налогообложения с каждого рубля, вложенного в оборотные активы предприятия.

Средняя стоимость собственного капитала за 2011 год рассчитывается как средняя величина по III разделу бухгалтерского баланса (Капитал и резервы) за 2011 год:

Рентабельность собственного капитала предприятия за 2011 год определим по формуле:

Рентабельность собственного капитала, равная 28%, означает, что один рубль собственных средств, вложенный в деятельность предприятия, приносит 28 копеек чистой прибыли.

Рассмотрим расчет показателя рентабельность заемного капитала. Рассчитаем среднюю стоимость заемного капитала предприятия за 2011 год как среднюю величину по IV разделу (Долгосрочные обязательства) и V разделу (Краткосрочные обязательства) бухгалтерского баланса:

Определим рентабельность заемного капитала за 2011 год:

Рассчитанный показатель рентабельности заемного капитала показывает, что один рубль заемных средств приносит предприятию 85,5 копеек чистой прибыли.

На основе произведенных расчетов составим таблицу, которая будет отражать полученные значения показателей рентабельности предприятия ООО «ХХХ».

Показатели рентабельности предприятия ООО «ХХХ» за 2011 год

Данные таблицы позволяют сделать вывод о том, что все показатели рентабельности предприятия ООО «ХХХ» положительны, имеют достаточно высокие значения, таким образом, деятельность предприятия за 2011год можно считать эффективной. Предприятие имеет возможность сравнивать показатели рентабельности рассматриваемого периода с показателями рентабельности прошлых лет. Если рассчитать показатели рентабельности данного предприятия за 2009 год и 2010 год, то можно выявить динамику изменения показателей. Это позволит предприятию принять соответствующие управленческие решения для изменения ситуации.

Рентабельность является относительным финансово-экономическим показателем, который обладает свойством сравнимости, следовательно, может использоваться также при сравнении различных субъектов хозяйствования. Однако сравнивать можно предприятия, занимающиеся одинаковым видом деятельности, то есть, предприятия - конкуренты. В связи с этим, возникает определенная сложность в получении информации об эффективности деятельности предприятий - конкурентов. Поэтому в качестве базы для сравнения также используют среднеотраслевые показатели. Статистическая информация содержит данные о показателях рентабельности продаж (рентабельности оборота) и рентабельности активов. Каждое предприятие имеет возможность сравнить свои показатели со среднеотраслевыми показателями рентабельности. В таблице представлена динамика показателя рентабельность активов за период с 2003 года по 2011 год.

Рентабельность активов организаций по видам деятельности 1

|

Показатель | |||||||||

|

Всего в экономике | |||||||||

|

Сельское хозяйство, охота и лесное хозяйство | |||||||||

|

Рыболовство, рыбоводство | |||||||||

|

Добыча полезных ископаемых | |||||||||

|

Обрабатывающие производства | |||||||||

|

Производство и распределение электроэнергии, газа и воды | |||||||||

|

Строительство | |||||||||

|

Оптовая и розничная торговля | |||||||||

|

Гостиницы и рестораны | |||||||||

|

Транспорт и связь | |||||||||

|

Финансовая деятельность | |||||||||

|

Операции с недвижимым имуществом, аренда и предоставление услуг | |||||||||

|

Государственное управление и обеспечение военной безопасности; социальное страх. | |||||||||

|

Образование | |||||||||

|

Здравоохранение и предоставление социальных услуг | |||||||||

|

Предоставление прочих коммунальных и персональных услуг |

Сравнение среднеотраслевого показателя и фактического показателя рентабельности, рассчитанного на основе данных предприятия, позволяет понять, находится предприятие ниже или выше среднеотраслевого показателя; если ниже, то это является «сигналом» для предприятия о необходимости принятия соответствующих управленческих решений.

ПРАКТИЧЕСКИЕ ЗАДАНИЯ ПО ТЕМЕ 1

ЗАДАНИЕ 1. Предприятие производит и продает однородную продукцию. За год было продано 10000 шт. по цене 450 руб. за единицу. Себестоимость проданной продукции составляет 2 000 000 руб. Затраты, связанные с продажей продукции, составили 800 тыс. руб. Прочие доходы предприятия – 800 000 руб. Прочие расходы предприятия – 900 000 руб. Рентабельность активов – 25%. Оборотные активы составляют 40 % от общей стоимости активов предприятия. Определить: рентабельность продаж, рентабельность затрат, рентабельность основного капитала, рентабельность оборотного капитала.

ЗАДАНИЕ 1. Предприятие производит и продает однородную продукцию. За год было продано 12000 шт. по цене 1000 руб. за единицу. Себестоимость проданной продукции составляет 6 000 000 руб. Затраты, связанные с продажей продукции, составили 2 000 000 руб. Прочие доходы предприятия – 1 000 000 руб. Прочие расходы предприятия – 1 500 000 руб. Налог на прибыль – 20%. Рентабельность собственного капитала – 10%. Валюта баланса - 50 000 000 руб. Определить: рентабельность продаж, рентабельность затрат, рентабельность заемного капитала.

Рентабельность оборотного капитала – показатель эффективности управления оборотным капиталом. Он указывает, сколько прибыли приходится на каждый рубль оборотных средств. Анализировать показатель нужно в динамике, сравнивая со среднеотраслевым значением.

Рентабельность - это относительный показатель экономической эффективности, который свидетельствует о доходности от использования тех или иных ресурсов. Он рассчитывается применительно к собственному, заемному капиталу, основным средствам, продажам, активам, производству, наценке и т.д.

Рентабельность оборотного капитала (Р ОК) - эффективность применения оборотного капитала организации. Находят его в виде коэффициента или в процентном отношении.

Простыми словами: Р ОК - сумма прибыли на каждый рубль оборотных активов.

Что относят к оборотному капиталу

Оборотный капитал - средства, принадлежащие предприятию и являющиеся его собственностью. Это показатель финансовой состоятельности и экономической устойчивости, разница между текущими активами и текущими пассивами.

К оборотному капиталу относятся:

- дебиторская задолженность;

- незавершенное строительство;

- запасы сырья и материалов;

- готовая продукция, которая хранится на складах.

Величина капитала зависит от расходов на сырье, материалы, стоимости и сроков возврата кредитов, дополнительных затрат на реализацию продукции, продолжительности производственного цикла и других факторов.

Информация об оборотном капитале находится во втором разделе актива бухгалтерского баланса предприятия.

Для чего рассчитывать рентабельность?

Финансовое положение любой компании тесно связано с состоянием и эффективностью использования оборотных средств. Грамотно управляя ими, предприятие обретает независимость от внешних источников финансирования и повышает свою ликвидность. Анализировать рентабельность оборотного капитала нужно для своевременного выявления и устранения проблем управления запасами, дебиторской задолженностью, продукцией на складах.

Формула расчета

Для расчета Р ОК используется формула:

![]()

- Пч - чистая прибыль;

- С ОА - стоимость оборота активов.

Показатель рассчитывают за определенный период времени - год, квартал, месяц. Стоимость активов берется средняя за необходимое время.

Среднюю стоимость активов находят по формуле:

- ОА НП - стоимость оборотных активов на начало периода;

- ОА КП - стоимость оборотных активов на конец периода.

Формула для расчета по данным баланса:

- стр. 2400 - значение строки 2400 из формы 2;

- стр. 1200 - значение строки 1200 из формы 1.

Расчет показателя на примере

Для наглядности лучше использовать таблицы и баланс предприятия.

Величина оборотных активов предприятия на начало 2016 года составила 567 495 тыс. руб., на конец года - 678 905 тыс. руб.

Рассчитаем Р ОК:

В процентах:

![]()

Таким образом, рентабельность оборотного капитала компании в 2016 году составила 7% (каждый рубль оборотного капитала принес 7 копеек прибыли).

Для оценки показателя в динамике нужно его сравнить с данными за другие годы работы компании (скачать таблицу в Excel).

График изменения показателя изображен на диаграмме ниже.

Таким образом, показатель рентабельности компании постепенно увеличивается. Это означает, что каждый рубль оборотных средств обеспечивает больше прибыли (в 2013 году - только 5 коп., в 2016 - 6 коп.).

Нормативы

Р ОК говорит об обеспеченности предприятия оборотным капиталом: он показывает, насколько эта статья активов обеспечивает прибыль компании. Для показателя не существует определенного норматива, который подошел бы для всех компаний любых отраслей. Анализировать рентабельность нужно в динамике за прошлые периоды.

Важно! Рентабельность в разных сферах отличается в разы. Так, например, на крупных производственных градообразующих предприятиях с большими оборотами она будет ниже, чем в небольших компаниях, предлагающих услуги.

Полученный показатель рентабельности можно сравнить со среднеотраслевым. Если компания отстает, то это верный признак неэффективного управления, и нужно корректировать стратегию развития предприятия. Наиболее показательным окажется сравнение с ближайшими конкурентами.

Главная сложность при расчете показателя - это выделить оборотный капитал из активов. К тому же большую ценность для анализа представляют показатели рентабельности собственного капитала и заемных средств - они дают детальную картину использования ресурсов на предприятии. Поэтому вычислять Р ОК без деления на способы получения активов не всегда рационально. Его находят для составления общей картины обеспеченности оборотными средствами.

Учредители и акционеры любого предприятия крайне заинтересованы в развитии своего бизнеса и периодически анализируют финансовое состояние компании. Наиболее «говорящим» о фактическом положении дел в аспекте финансов является такой показатель, как рентабельность предприятия. Это критерий степени эффективности производства, указывающий размер прибыли, перекрывающей вложенные средства. Основными сведениями для проведения анализа рентабельности являются балансовые данные, а инструментами - различные расчетные значения. Поговорим об этом показателе, узнаем, как его вычислить и как проанализировать результаты расчетов.

Рентабельность деятельности предприятия

Итак, начнем с общего определения этого понятия. Рассчитывают рентабельность для того, чтобы увидеть долю прибыли в объеме полученных доходов, чтобы представить общую картину того, как сработала компания за отчетный период. Этот показатель в полной мере характеризует доходность (или прибыльность) фирмы. Вычисления осуществляются в абсолютных (рубли) и относительных (проценты и коэффициенты) показателях. Рентабельность - расчетная величина и определяется как соотношение прибыли к различным группам активов и источников, например к стоимости имущества или вложенным в производство инвестициям.

Анализ рентабельности предприятия

Аналитическая работа строится на сравнении полученных за отчетный период величин с плановыми значениями или показателями работы за прошлые отчетные годы. В целом рентабельность предприятия - это совокупность значений, указывающих уровень прибыльности по разным отраслям, производствам, цехам или от реализованной продукции. Рассмотрим подробнее эти расчетные инструменты.

Рентабельность активов

Одним из наиболее важных показателей, без которого не сложить полной картины, является рентабельность активов, т. е. имущества компании. Он представляет собой соотношение доли прибыли, оставшейся у предприятия, к средней величине активов и определяется по формуле:

Р а = П ч /А * 100,

где П ч - чистая прибыль, А - стоимость активов.

Расчет показывает полученный с каждого затраченного рубля процент прибыли и рентабельность предприятия, определяет уровень доходности компании в рассматриваемом периоде. Более наглядно увидеть алгоритм расчетов можно в предлагаемой таблице.

| Показатели | Плановое задание | Фактическое выполнение | Отклонение от плана в тыс. руб. | Отклонение от плана в % |

| 1. Чистая прибыль в тыс. руб. | 2854 | 3659 | 805 | 28,21 |

Средняя стоимость активов, в т. ч.: | ||||

| 2. Основные средства | 20154 | 22478 | 2324 | 11,53 |

| 3. Нематериальные активы | 120 | 190 | 70 | 58,33 |

| 4. Оборотные средства | 7452 | 8562 | 1110 | 14,9 |

| 5. Общая стоимость активов (сумма строк 2, 3, 4) | 30580 | 34889 | 4309 | 14,09 |

| 6. Уровень рентабельности (строка 1/строка 5*100) | 9,33 | 10,49 | 1,15 |

Проанализируем полученные значения. Фактический уровень рентабельности превысил плановое задание на 1,15%.

Повлияли на его рост такие факторы:

- перевыполнение плана по чистой прибыли на сумму 805 тыс. руб., или на 28,2%, а ее сверхплановое увеличение повысило уровень рентабельности на 2,33% (805/34889*100);

- увеличение стоимости активов на 14,1% повлекло снижение рентабельности на 1,18% (1,15-2,33=-1,18%). Иными словами, если бы повышения стоимости активов не произошло, то темп роста прибыльности составлял бы не 1,15%, а 2,33%, а полученный рост рентабельности на 1,15% достигнут исключительно за счет увеличения чистой прибыли.

Анализ прибыли и рентабельности предприятия потребует и детального рассмотрения влияния такого фактора, как динамика основных и оборотных средств.

Основные средства

На формирование прибыли и рентабельность предприятия оказывают влияние такие показатели, как доходность основных средств. Формула расчета такова:

Р ос = П ч /С ос *100,

где С ос - средняя стоимость основных фондов.

В нашем примере она составила 16,28% (3659/22478*100).

Рентабельность оборотных средств

Величина этого показателя определяется по формуле:

Р об = П ч /С об *100,

Подставляя в формулу значения из представленного примера, получим рост уровня рентабельности оборотных средств на 42,73% (3659/8562*100).

Рентабельность вложений капитала

Доходность инвестиций в производство определяет эффективность их использования и рассчитывается по формуле:

Р вк = П в /И б - 5-й раздел баланса,

где П в - валовая прибыль, И б - итоговое значение по балансу.

Собственный капитал

Анализ рентабельности предприятия не будет полным без определения прибыльности собственного капитала, определяющего долю дохода с вложенного участниками капитала:

Р ск = П ч /В ск *100%,

где В ск - величина капитала (итог 3 раздела по балансу).

Сопоставление величин рентабельности активов и собственного капитала дает возможность экономисту проанализировать степень использования компанией заемных средств и целесообразность этого.

Рентабельность продукции

Рентабельность предприятия - это изменяющаяся величина, на колебания которой влияет весьма значимый показатель прибыльности продукции, вычисляемый так:

Р пр = П ч /СТ рп *100%,

где СТ рп - себестоимость продаж.

Если в числителе использовать значение прибыли от проданной продукции, то экономист сможет проанализировать величину дохода, полученного с рубля, вложенного в производство и реализацию товара. Вычислить это значение можно как в целом по предприятию, так и по структурным подразделениям или производимым товарам.

Иногда показатель рентабельность исчисляется как соотношение чистой прибыли и величины выручки. На него оказывают влияние изменения себестоимости и структуры проданных товаров, колебания рынка, диктующего цены на выпускаемую продукцию.

Анализируем продажи

Еще один показатель, влияющий на рентабельность предприятия, - это рентабельность продаж, определяемая так:

Р р = П р /В*100,

где П р - прибыль от реализации, В - объем выручки.

Находят это значение для определения доли прибыли в объеме реализованной выручки, поэтому его второе название - норма прибыльности.

Снижение показателя говорит о падении спроса на выпускаемый товар, а соответственно, и снижении его рыночной конкурентоспособности.

Рентабельность продаж зависит от колебания цены и себестоимости товара. Повышение нормы прибыльности достигается:

Увеличением цены на реализуемые товары;

Падением себестоимости;

Повышением доли наиболее конкурентоспособных и рентабельных товарных групп.

Проведенный расчет рентабельности предприятия позволит руководству разработать мероприятия по увеличению доходности продаж с учетом рыночных изменений, пересмотреть структуру товарных групп, осуществляя грамотную ассортиментную политику, выявить резервы и проконтролировать производственные расходы по элементам затрат.

Существует достаточно широкий перечень показателей, необходимых для расчета эффективности организации. Основную долю в этой группе занимают различные виды рентабельности. Они необходимы для более полного и объективного анализа результатов деятельности.

Что такое рентабельность простыми словами

Чаще всего она отражает, сколько копеек того или иного вида прибыли может получить организация, вложив один рубль в производство. А в случае с показателем эффективности продаж рентабельность показывает долю прибыли в выручке.

Какие виды, показатели, коэффициенты рентабельности существуют

Принято выделять несколько групп показателей – , производства, продаж, капитала. В каждой категории рассчитывается 3-4 значения. Нельзя сказать, что все показатели эквивалентны и можно брать только один из группы.

В целях оценки эффективности необходимо использовать всю совокупность видов рентабельности.

Рентабельности активов

Используют прибыль до налогообложения и отражают насколько эффективно используется основное имущество организации и показывают какое количество прибыли принесет рубль основных и оборотных средств или общей величины активов предприятия:

- основных средств (ROFA – return on fixed assets);

- оборотных средств (ROFA – return on currency assets);

- активов (ROA – return on assets).

Коэффициент базовой прибыльности активов (BEP – basic earning power) характеризует, какую сумму компании необходимо заработать, чтобы покрыть все затраты.

Рентабельности производства и продаж

Рассчитываются на основе прибыли от реализации и показывают, каковая результативность основных видов деятельности организации:

- продукции (ROM – return on margin) характеризует, сколько прибыли от реализации можно получить с одного рубля, учтенного в себестоимости изготавливаемой продукции;

- продаж (ROS – return on sales) отражает долю прибыли от реализации в общем доходе предприятия;

- персонала (ROL – return on labour) описывает, какую сумму прибыли получит компания от эксплуатации и занятости сотрудников.

Рентабельности капитала

За основу берут чистую прибыль и характеризуют эффективность использования капитала в целях деятельности компании. Также эта подгруппа может рассчитываться при планировании и позволяет оценить, выгодно ли инвестировать или брать взаймы:

- собственного капитала (ROE – return on equity) отражает эффективность использования собственных средств в деятельности предприятия;

- инвестированного, перманентного капитала (ROIC – return on invested capital) показывает, сколько копеек чистой прибыли организация получит, вложив в инвестиции один рубль;

- заемного капитала (ROBC – return on borrowed capital) описывает целесообразность взятия кредита. Если показатель выше стоимости заемных средств, то их брать выгодно, если ниже, то организация понесет убытки.

Видео — 12 основных коэффициентов рентабельности:

Как посчитать рентабельность

В общем виде формула рентабельности представляет собой отношение прибыли к части имущества предприятия, выручке или себестоимости:

Рентабельность = Прибыль / Показатель, рентабельность которого необходимо найти

Например, если нужна эффективность основного капитала, то в числителе будет прибыль от реализации, а в знаменателе – средняя стоимость основных средств. В случае с в знаменатель подставляется выручка как показатель продаж.

Рентабельность активов обычно находится по балансовой прибыли, производства и продаж – по прибыли от реализации, капитала – по чистой прибыли.

Данные для расчета берутся из бухгалтерского баланса и отчета о финансовых результатах.

Общие формулы расчета рентабельности

Активов:

ROFA = БН / C вна , где

ROFA – рентабельность внеоборотных фондов,

C вна – средняя стоимость внеоборотных активов, руб.;

ROCA = БН / C оба , где

ROCA – рентабельность оборотных средств;

БН – прибыль до налогообложения, руб.;

C оба – средняя стоимость мобильных активов, руб.;

ROA = БН / C вна + C оба , где

ROA– рентабельность активов;

БН – прибыль до налогообложения, руб.;

C вна + C оба – средняя величина суммы основных и оборотных активов, руб.

Производства и продаж:

ROM = ПР / TC

, где

ROM = ПР / TC

, где

ROM – рентабельность продукции;

ПР – прибыль от реализации, руб.;

TC – совокупная себестоимость;

ROS = ПР / TR , где

ROS – рентабельность продаж;

TR – выручка от продаж, руб.

ROL = ПР / ССЧ , где

ROL – рентабельность персонала;

ПР – прибыль от основной деятельности, руб.;

ССЧ – среднесписочная численность персонала.

Капитала:

ROE = ЧП / СК , где

ROE – рентабельность собственного капитала;

ЧП – чистая прибыль, руб.;

СК – собственный капитал, руб.;

ROBC = ЧП / ЗК , где

ROBC – рентабельность заемного капитала;

ЗК – заемный капитал;

ROIC = ЧП / СК + ДО , где

ROIC – рентабельность инвестированного (постоянного) капитала;

ЧП – чистая прибыль, руб.;

СК + ДО – сумма собственного капитала и долгосрочной задолженности, руб.

Пример расчета по балансу

Предприятие ООО «Экран» закончило период со следующими финансовыми показателями. Необходимо вывести эффективность деятельности организации за 2014 год. Среднесписочная численность персонала 25 человек. Величина собственного капитала составляет 120 000 рублей.

| Наименование показателя | Код | На 31 декабря 2013 | На 31 декабря 2014 | |

| АКТИВ | ||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

| Итого по разделу I | 1100 | 100000 | 150000 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||

| Итого по разделу II | 1200 | 50000 | 60000 | |

| ПАССИВ | ||||

| III. КАПИТАЛ И РЕЗЕРВЫ 6 | ||||

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 20000 | 40000 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | |||

| Заемные средства | 10000 | 15000 | ||

Расчет рентабельности активов:

ROFA = 48 000 / (100 000 + 150 000)/2 = 0,384

ROCA = 48 000 / (50 000 + 60 000)/2 = 0,87

ROA = 48 000 / (125 000 + 55 000) = 0,26

Расчет рентабельности производства и продаж:

ROM = 50 000 / 25 000 = 0,5

ROS = 50 000 / 75 000 = 0,67

ROL = 50 000 / 25 = 2 000

Расчет рентабельности капитала:

ROE = 40 000 / 120 000 = 0,3

ROBC = 40 000 / 15 000 = 2,66

ROIC = 40 000 / 120 000 + 15 000 = 0,296

Выводы из расчетов в примере:

Для существующего производства все показатели находятся на нормальном уровне. Очевидно, что заемные средства использовать выгодно, сотрудники работают эффективно, величина оборотных средств оптимальна. Стоит обратить внимание на основной капитал, есть вероятность, что он эксплуатируется не полностью или существуют причины, снижающие результативность внеоборотных активов.

Также целесообразно проанализировать ситуацию с большой величиной собственного капитала, которая снижает общую эффективность деятельности предприятия. При текущих показателях рационально использовать , а собственный капитал реструктуризировать.

В каких случаях полезен её расчет

Показатель необходим для качественной оценки эффективности деятельности предприятия. Абсолютные показатели, такие как прибыль и себестоимость, не дают настоящей картины итогов работы организации.

Они показывают только эффект от производства. Рентабельность , в свою очередь, позволяет оценить, насколько хорошо и полно используется имущество и ресурсы компании . Она показывает, сколько денег можно получить от эксплуатации того или иного вида собственных или заемных средств.

Все виды рентабельности важны для оценки эффективности организации. Как и другие относительные показатели, они позволяют не только проанализировать деятельность данного предприятия, но и сравнить с компаниями-конкурентами.

Рентабельность, рассчитанная за несколько лет, отражает динамику результативности и может стать основой для средне- и долгосрочного планирования. Особое внимание необходимо уделять рентабельности основных средств, так как они занимают достаточно большую долю в имуществе организации и часто используются неэффективно.

Видео о прибыльности и рентабельности: