Для того чтобы проанализировать текущее состояние компании, потребуется вывести аналитический баланс. Используя содержащиеся в нем данные (оборотные и внеоборотные активы, прибыль, затраты и пр.), можно определить главные факторы, мешающие достижению высокого уровня доходности или напротив – повышающие ее.

Важнейшим инструментом финанализа принято считать коэффициенты рентабельности. Это вполне оправдано. Сопоставление прибыли с авансированными затратами / вложениями позволяет дать достаточно точную оценку платежеспособности, следовательно, инвестиционной привлекательности предприятия.

Рентабельность активов / КРА (мобильных и иммобилизованных средств) – первое, на что обращают внимание профессионалы. Их соотношение демонстрирует, в какой степени вложенные средства окупаются, то есть какую прибыль приносит каждая затраченная денежная единица.

Анализ эффективности бизнеса должен отвечать на вопросы относительно: текущего финансового состояния и его динамики, рыночной устойчивости, кредитоспособности, общей стоимости имущества, платежеспособности, величины средств (собственных и заемных).

Только комплексный подход даст понимание действительности и перспектив развития.

Внеоборотные активы: медленно, но уверенно

Внеоборотные активы / ВА (иммобилизованные) – средства, не принимающие участия в производственных процессах предприятия. Однако при их отсутствии предприятие вряд ли сможет существовать. К внеоборотным активам можно отнести:

- результаты НИОКР;

- нематериальные активы;

- многолетние насаждения и животные;

- основные средства (оборудование, здания и пр.);

- отложенные налоговые активы;

- долгосрочные финансовые инвестиции.

Если говорить простым языком, то ВА является здание с производственными цехами и складами или земельный участок, на котором оно стоит. Такие объекты стабильны, поэтому принадлежат к категории неактивных ВА.

Это обусловлено тем, что они мало подвержены реорганизации (максимум, ремонт, перепланировка или реконструкционные работы). В свою очередь, невысокой стабильностью отличается категория активных ВА:

- аппаратура;

- машины;

- инженерные устройства;

- агрегаты;

- технические принадлежности.

Парк техники обновляется достаточно часто в силу большей подверженности износу (как физическому, так и моральному). У многих возникнет вопрос – оборудование напрямую задействовано в изготовлении той или иной продукции / создании услуги.

Почему же его относят к ВА? Безусловно, отчасти такое мнение верно. Однако техника, будучи задействованной в процессе производства, не «исчезает» по достижении конечного результата, а остается в первозданном виде. То есть в продукт вкладываются «силы».

Далеко не все знакомы с понятием «ставка рефинансирования». Однако с ней может столкнуться каждый. Здесь мы рассмотрим, что это такое и как рассчитать пеню по ставки рефинансирования.

Оборотные активы: быстро, но результативно

Оборотные активы / ОА (мобильные) – средства, использующиеся в производственном процессе одномоментно. К ним относятся:

- краткосрочная дебиторская задолженность;

- сырье и полуфабрикаты;

- деньги;

- НДС по купленным товарам;

- переданная заказчику, но не оплаченная продукция;

- запасы;

- изготовленные и содержащиеся на хранении товары;

- финансовые вложения (до 1 года);

- предоставленные услуги, за которые еще не получена оплата;

Без ОА нормальная хоздеятельность компании вряд ли возможна. Ведь они напрямую обеспечивают производственный процесс, фактически проходя через «конвейер» (поставка, обработка, изготовление, хранение).

Именно для беспрерывности цикла их запасы на складах, как правило, внушительны.

Чем отличаются оборотные активы от внеоборотных

Рассмотрим детальнее отличия оборотных активов от внеоборотных:

- Срок погашения. ВА долгосрочны. Использовать их можно от 1 года и до момента «списания». ОА краткосрочны. Их оборот – всего 1-2 цикла.

- Ликвидность. ВА в большинстве своем неликвидны. Это связано с длительным сроком их «жизни». Если попытаться обратить их в деньги после использования, вряд ли получится большая сумма (за исключением объектов недвижимого имущества). ОА ликвидны (особенно деньги).

- Амортизация. ВА часто переоценивают. Это связано с уменьшением их цены по мере износа, несмотря на повышение стоимости продукции. Подобное явление именуется амортизацией ОС. Присуще оно исключительно ВА.

- Отдача. ВА передают свою стоимость производимой продукции по частям, ОА – полностью.

- Кредитование. ВА нуждаются в долгосрочном инвестировании, поэтому их приобретают обычно за счет ОС. ОА быстро окупаются. Компаниям, в чьей структуре капитала преобладают последние, кредиты привлекать намного проще.

- Местоположение в финансовых документах. ВА отражены в 1разделе Баланса, ОА – во втором.

- Специфика. Наличие той или иной группы активов может быть обусловлено специализацией компании. Высокая доля ВА присутствует у фондоемких компаний (к примеру, телекоммуникационных). Большим запасом ОА отличаются торговые предприятия и материалоемкие производства.

Коэффициент соотношения оборотных и внеоборотных активов

Коэффициент соотношения ВА и ОА позволяет оценить финансовую устойчивость компании, демонстрируя структуру активов.

Коэффициент соотношения ВА и ОА позволяет оценить финансовую устойчивость компании, демонстрируя структуру активов.

Рассчитывается показатель по формуле на основании данных из Баланса (ф. №1):

К о/в = ОА (стр. 290) / ВА (190)

Если получилось число, больше единицы, то доминируют ОА, меньше – ВА.

Расчет коэффициента должен проводиться на основе агрегированного баланса, то есть на основании суммирования активов с начала и до конца отчетного периода (года).

Расчет коэффициента

Допустим, в балансе предприятия содержатся данные, приведенные в таблице:

Значение коэффициента на уровне меньше 1 позволяет утверждать о преобладании ВА на предприятии. При этом наблюдается незначительное увеличение ОА. Однако о серьезных изменениях в структуре капитала говорить не приходится.

С помощью К о/а удобно контролировать структуру капитала компании, добиваясь его оптимального соотношения. За счет высокой доли ОА можно расширить ВА (к примеру, построить новое помещение, создать логистическую сеть и пр). Это поспособствует расширению производства и, как следствие, увеличению ОА на предприятии. Понимание важности регулирования величины активов позволяет выбрать наиболее правильную стратегию для ведения бизнеса.

Видео на тему

Оборотные активы – это ресурсы, которые используются не дольше года, и обеспечивают непрерывную деятельность компании. Если есть их движение, значит, фирма живет, что-то производит или оказывает услуги, востребованные рынком, и получает прибыль. Рассмотрим, что к ним относится и как их учитывать в работе.

Что понимается под оборотными активами

Оборотные активы в балансе бухгалтерского учета - это ресурсы организации, которые используются не дольше года или не более одного производственного цикла и обеспечивают непрерывную деятельность компании и выпуск товаров, оказание услуг, выполнение работ.

Оборотные активы организации всегда находятся внутри производственного процесса, который можно разделить на три основных последовательных шага. Первый - это пополнение сырья и материалов. Второй - изготовление товаров или выполнение работ. Третий - поставка и реализация того, что сделала компания, на рынок, получение денежных средств. И снова первый шаг - пополнение сырья и материалов на вырученные деньги. Все те элементы, что непосредственно участвуют в этом круговороте, можно отнести к таким фондам.

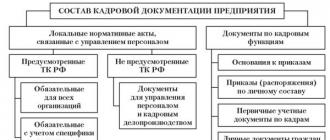

К ним относят (см. рисунок 1):

- денежные средства организации и их эквиваленты;

- краткосрочная дебиторка;

- сырье и материалы для изготовления конечных объектов материальной ценности;

- полуфабрикаты промежуточных стадий работы производственной площадки;

- изделия, полученные в конце рабочего цикла;

- расходы будущих периодов;

- сумма НДС, не принятая к вычету (некоторыми специалистами НДС сюда не относится).

Рисунок 1

Раскроем значение этих терминов более подробно.

Денежные средства и их эквиваленты . К ним традиционно относят собственно наличные деньги в кассе организации, денежные средства в пути, а также средства на текущих счетах организации, которые доступны для расчетов. К ним же можно отнести депозиты до востребования или сроком не более трех месяцев.

К эквивалентам относят краткосрочные оборотные финансовые активы, которые можно конвертировать в деньги без потери стоимости в срок не более, чем три месяца. Обычно это ценные бумаги или бездокументарные инструменты, такие как акции, векселя, облигации, сберегательные сертификаты. Также к эквивалентам относят займы и закладные, которые будут погашены не позднее, чем через три месяца.

Сырье и материалы для выработки конечных товаров . В начале каждого производственного цикла закладывается сырье, покупные полуфабрикаты и детали, а также сопутствующие расходные материалы. Это может быть инструмент ограниченного срока действия, топливо, упаковка, запасные и расходные части для ремонта техники и другие подобные составляющие рабочего процесса.

Полуфабрикаты промежуточных стадий работы . Производственный цикл может предусматривать периоды, когда незавершенный продукт или полуфабрикат передается на хранение, либо необходима технологическая пауза. В таком случае полученное изделие еще нельзя отнести к готовому к продаже объекту и уже нельзя отнести к сырью.

Товары, полученные в конце цикла изготовления . Это изделия по которым закончены манипуляции и они готовы к отправке на рынок и реализации покупателям.

Расходы будущих периодов . Это списания денежных средств, которые производятся в настоящее время, но определенные блага будут получены в будущем. К таким расходом принято относить арендную плату, технические изыскания при разработке новых ассортиментных образцов, закупки, которые проводятся на несколько месяцев вперед.

Отличие между оборотными и внеоборотными активами

Разница заключается в том, насколько часто их нужно пополнять. Оборотные расходуются быстрее, чем за год, либо за один операционный цикл, в случае если он длится дольше года. И они полностью передают свою стоимость продукции в рамках этого временного ограничения.

Внеоборотные функционируют долгое время без изменений, постепенно передавая свою стоимость через естественный износ и амортизацию, в случае, если такие фонды материальны. Обычно срок использования этих фондов более 12 месяцев.

К внеоборотным относят:

- нематериальные ценности, среди которых - права на интеллектуальную собственность, лицензии на право заниматься определенной деятельностью, патенты на изобретения, а также товарные знаки, бренд и репутация фирмы;

- материальные ценности - земля и объекты природопользования, здания и строения, станки и оборудование, транспортные средства и т. д.;

- финансовые инвестиции в иные предприятия, а также инвестиции, расчет по которым наступает не раньше, чем через три месяца;

- имущество передаваемое в аренду или лизинг.

КО дз = Выручка / Ос дзс ,

где КО дз - коэффициент оборачиваемости ДЗ;

Ос дзс - остаток ДЗ средний.

Формула для расчета среднего остатка ДЗ:

Ос дзс = (ДЗ нп + ДЗ кп) / 2 ,

где ДЗ нп - ДЗ на начало исследуемого периода;

ДЗ кп - ДЗ на конец исследуемого периода.

Формула для расчета оборачиваемости ДЗ:

О дз = 365 / КО д з,

где О дз - оборачиваемость ДЗ.

Полученное число покажет среднее значение в днях, требуемое для получения от потребителей.

Оборачиваемость производственных ресурсов

Ресурсы организации, а именно сырье, материалы и прочее - самое «слабое» звено оборотных фондов. Они обладают наименьшей ликвидностью и при неблагоприятном развитии событий (ошибки в управлении, кризис, падение спроса, конкуренция), могут негативно повлиять на способность фирмы переориентироваться на выпуск новой продукции. Этот параметр также не имеет стандартов или нормативов - все полученные значения достаточно индивидуальны для каждого предприятия и зависят от особенностей изготовления материальных ценностей, хранения и логистики. Имеет смысл исследовать полученные данные в динамике, сравнивая аналогичные значения за несколько анализируемых периодов. Установлено, что скорость оборота сырья и материалов связана с рентабельностью. Чем выше рентабельность, тем ниже скорость и наоборот.

Коэффициент оборачиваемости производственных ресурсов показывает, насколько эффективно выстроены логистические процессы, чтобы с одной стороны не было складских излишков, а с другой - не возникало затоваривания готовой продукцией. Ниспадающая динамика коэффициента может говорить о том, что есть избыток сырья и материалов, который приводит к чрезмерным расходам на складское хранение. Практика показывает, что это также приводит к устареванию, порче и неправильному учету запасов. Либо это может быть сигналом о том, что есть излишек готовой продукции, который говорит о проблемах сбыта - покупатели не могут использовать полный объем произведенного ассортимента, а это приводит к снижению оборота денежных средств.

Если коэффициент показывает чрезмерный рост, то стоит обратить внимание на то, чтобы производственные ресурсы вовремя пополнялись, иначе возможны разрывы в работе предприятия из-за сбоев в работе поставщиков сырья и материалов.

Формула для расчета коэффициента оборачиваемости производственных ресурсов (ПР):

КО пр = Себестоимость продаж / ОсПР с г,

где КО пр - коэффициент оборачиваемости ПР;

Себестоимость продаж - показатель строки 2120 отчета о финансовых результатах (отчета о прибылях и убытках).

ОсПР сг - остаток ПР среднегодовой.

Формула для расчета среднегодового остатка ПР:

ОсПР сг = (ОсПР нг + ОсПР кг) / 2 ,

где ОсПР нг - остаток ПР на начало года;

ОсПР кг - остаток ПР на конец года.

Формула для расчета оборачиваемости ПР:

О пр = 365 / КО п р,

где О пр - оборачиваемость ПР.

Полученное число покажет среднее значение работы предприятия в днях для одного оборота ПР.

Цикл оборота денежных средств

Это комплексный показатель, характеризующий весь цикл оборота денег организации, начиная от средств, которые вкладываются в приобретение сырья и материалов до возврата денег от продажи товаров. Чем эффективнее выстроена вся цепочка работ, тем быстрее происходит этот процесс. Так же как и остальные параметры, оборот финансов не имеет стандартов и нормативов, все значения индивидуальны и зависят от особенности работы компании и отрасли, в которой она занята.

Предприятия, которые занимают исключительное положение на рынке, могут демонстрировать отрицательные значения оборота денежных средств. Это возможно, когда фирма навязывает условия покупателям и жестко прописывает сроки оплаты продукции, одновременно выбивая рассрочку платежей у поставщиков.

Формула для расчета оборачиваемости денежных средств:

О дс = О дз + О з - О кз ,

где О дс - оборачиваемость денежных средств;

О кз - оборачиваемость кредиторской задолженности.

Формула для расчета оборачиваемости кредиторской задолженности:

О кз = 365 / (Выручка / Кредиторская задолженность) ,

где Кредиторская задолженность - это показатель строки 1520 формы 1 «Бухгалтерский баланс».

Как рассчитать оборотные активы

Менеджеры должны понимать, какой объем денежных средств, сырья, материалов и т. д. необходим для поддержания планового уровня выпуска ассортиментного ряда. Изготовление товаров ведется по заранее утвержденным технологическим процессам, с установленными параметрами расхода топлива, энергии и прочих ресурсов. Каждый процесс ведется по определенным планам с известными показателями расхода, поэтому нормирование лежит в основе определения этих объемов.

Нормированию подлежат все составляющие, в том числе готовые изделия, расходы будущих периодов, собственно сырье и материалы, а также полуфабрикаты на всех этапах создания готовой продукции.

НОА = Нпа + Ннп + Нрбп + Нзгт ,

где НОА - норматив ОА;

Н пр - норматив ПР;

Н нп - норматив незавершенного производства;

Н рбп - норматив расходов будущих периодов;

Н згт - норматив запаса готовых товаров.

Норматив ОА рассчитывается в рублях. Нормативы производственных ресурсов, незавершенных операций, запаса готовых товаров рассчитываются в рублях, в натуральных единицах, определяющих количество, вес, объем, длину и т. д. (метры и кубометры, килограммы, тонны), а также в днях.

Важный параметр по которому создаются запасы - время. Каждое предприятие должно знать, сколько времени оно сможет работать между двумя поставками производственных ресурсов, иметь страховые запасы в случае проблем в логистике, рассчитывать время для необходимой технологической подготовки сырья и материалов.

Формула для расчета времени, на которое необходимо иметь ОА:

НВЗ а = НЗ т + НЗ с + НЗ п ,

где НВЗ а - норматив времени запаса актива;

НЗ т - норма запаса текущая;

НЗ с - норма запаса страховая;

НЗ п - норма запаса подготовительная.

Норма запаса текущая зависит от времени, которое проходит между двумя поставками производственных ресурсов. Они могут поступать как из внешней среды, от поставщиков, так и быть собственными полуфабрикатами на разных стадиях работы рабочей площадки. Обычно норма запаса должна давать возможность загрузить работу предприятия на срок, который определяется как половина времени ожидания повторной поставки.

Норма запаса страховая формируется для защиты компании от нарушений сроков поставки необходимого сырья, материалов или полуфабрикатов со стороны поставщиков. Для установления страховой нормы запаса обычно используется половина текущей нормы запаса. Либо опытным путем устанавливается максимальный срок задержки поставок и высчитывается норма запаса на это время, которое впоследствии становится страховой нормой.

Норма запаса подготовительная необходима в том случае, если поставленное сырье или материалы нельзя сразу пускать в обработку или на выполнение рабочих заказов. Это бывает в тех случаях, когда технический процесс предусматривает их дополнительную подготовку. Например, когда нужно привести в норму температуру и влажность, провести их сортировку, комплектацию и т. д. Таким образом подготовительная норма запаса зависит от времени с момента доставки сырья и материалов в распоряжение предприятия и до начала фактического их привлечения в переработку.

Анализ оборотных активов

Для анализа их необходимо разбить по уровню ликвидности и рискам.

|

Ликвидность / риски |

Активы |

|

Абсолютная ликвидность, минимальная степень риска |

|

|

Высоколиквидные, небольшая степень риска |

|

|

Среднеликвидные, средняя степень риска |

|

|

Неликвидные, высокая степень риска |

|

Наибольшее внимание следует уделить неликвидам с высокой степенью риска. Их увеличение говорит о том, что денежные средства, вкладываемые в бизнес, не дают должной отдачи из-за тормозящего эффекта этой группы. Для анализа динамики оборотных активов используют соотношение высоколиквидных и низколиквидных групп.

Следующий важный аспект анализа - контроль уровня этих ресурсов, перепроверка их норм, проверка их фактического значения. Чрезмерно высокие нормы могут привести к затовариванию, перестраховке и как следствие, переходу материальных ресурсов в разряд залежалых. А это прямой путь к снижению финансовой устойчивости и лишним расходам. Не менее опасны слишком низкие нормы запасов. При любой нештатной ситуации - задержки поставок, смена поставщика, логистические ошибки и т. д., недостаток запасов таких ресурсов приведет к вынужденному простою и снижению планового выпуска компанией товаров. Причины формирования производственных ресурсов неадекватно потребностям:

- нарушение планов поставки сырья - раньше или позже срока, больше или меньше заказанных значений (это приводит к неравномерной нагрузке склада организации и рискам убытков из-за неверного хранения);

- неверная комплектация сырья, материалов, полуфабрикатов (появляются риски нарушения операционных циклов);

- несоответствие фактических расходов сырья и материалов плановым расходам (перерасход приводит к необходимости дополнительных закупок и затрат);

- неоправданная экономия или расходы при формировании заказа и логистике (снижение цены достигается обычно при снижении гарантий поставок в срок, поставщик может не соблюдать обязательства из-за чрезмерной нагрузки);

- изменение объема поставок вследствие изменения закупочной стоимости сырья и материалов, полуфабрикатов, топлива, энергии и т.д. (сезонное движение цены, рыночная конъюнктура, курсовая разница и волатильность валюты);

- срыв планов по выпуску и изготовлению товаров, в результате чего запасы выбираются не полностью (затоваривание сырьем, риски порчи сырья, утери, ошибки в складском учете).

Кроме анализа и формирования адекватного уровня производственных ресурсов, необходимо изучить вопрос необходимого и достаточного уровня загрузки рабочих мощностей предприятия. Каждый этап обработки полуфабрикатов в рамках технического процесса переработки должен быть завершенным, количество произведенных полуфабрикатов должен соответствовать плану. Среди наиболее уязвимых, с точки зрения соблюдения технологии, процессов, следует выделить следующие:

- нарушение комплектования сложных изделий и полуфабрикатов (приводит к несоблюдению сроков производства новых изделий, дополнительным затратам на доукомплектацию и повторный контроль);

- несоблюдение плановых показателей выпуска продукции и полуфабрикатов (опасно как перевыполнение, так и недостаточное выполнение, необходимо соблюдать баланс);

- нарушение связи между плановым отделом и рабочими площадками, (могут быть изготовлены полуфабрикаты или готовые изделия по отмененным заказам или выведенным из ассортимента);

- изменение себестоимости полуфабрикатов (особенно опасно повышение себестоимости, это приводит к повышению расходов);

- низкое качество учета выпуска полуфабрикатов (расхождение между фактическим наличием полуфабрикатов и их учетными данными нарушает операционную цепочку в любом случае).

Еще одно важное направление анализа - контроль выпуска готовых изделий. Они должны выпускаться по разработанному и принятому плану изготовления товаров, с предсказуемым объемом потребления продукции рынком и прогнозируемым объемом платежей. Без учета этих и других составляющих, фирма может столкнуться с проблемой получения денежных средств по итогам своей работы. Особое внимание при анализе выпуска готовой продукции следует обратить на следующие причины, которые могут снизить скорость оборотов и получение прибыли предприятием:

- рваный темп выпуска готовой продукции, когда в разное время производится разный объем готовых изделий (если это не связано с сезонными изменениями потребления продукции);

- несоблюдение плановых показателей выпуска готовых изделий, особенно продукции с ограниченным спросом, либо изготовление продукции без гарантий ее продажи (перевыполнение ведет к затариванию, недостаточный объем выпущенных готовых изделий ведет к потере доли рынка из-за конкурентов);

- низкое качество выпускаемой продукции (покупатель возвращает покупку и уходит к конкуренту, а это дополнительные расходы на сервисное обслуживание и конкурентную борьбу).

- проблемы с достаточным количеством тары, упаковки, транспорта для доставки заказов покупателям (несвоевременная или неполная доставка из-за указанных проблем подрывает имидж компании, в результате чего работа на высококонкурентном рынке усложняется);

- повышение себестоимости готовой продукции (снижается рентабельность работы и финансовая устойчивость предприятия).

Итоги анализа

По результатам анализа формируется заключение, в котором прописываются все проблемные участки. Понимание и ясное видение этих проблем поможет составить комплекс действий, нацеленных на устранение этих явлений, повышение скорости оборотов и как следствие - увеличение прибыли компании.

Важно учитывать влияние отдельных элементов, которые в сумме составляют оборотные фонды, на их общее изменение. В первую очередь необходимо решать проблемы тех элементов, которые оказывают наибольшее влияние. В целом, это два направления - направление производства и направление сбыта.

При планировании оборота производственных ресурсов необходимо рассчитать работу предприятия таким образом, чтобы она была максимально равномерной и быстрой. По мнению иностранных финансистов, именно скорость оборота и обновления производственных ресурсов является ключевой в вопросе достаточности оборотного капитала. В противном случае возрастает необходимость привлечения дополнительных займов, кредитов и иных внешних источников финансирования работы организации. Чем больше внешних источников, тем ниже стабильность работы и выше риски потерять контроль над компанией.

Должен оценивать результаты деятельности предприятия. Это поможет делать выводы не только об эффективности его работы, но и об эффективности работы фирмы, что пригодится при принятии последующих управленческих решений. Пожалуй, одним из самых удобных и простых способов является расчет и анализ показателей рентабельности. В связи с тем, что предприятие характеризуется огромным числом параметров, этих показателей тоже довольно-таки много: рентабельность активов, рентабельность продаж и еще, наверное, пара десятков.

Если мы откроем бухгалтерский баланс, то в первом же разделе увидим внеоборотные активы. Как правило, в данном разделе большую часть занимают основные средства, то есть то имущество, которое обслуживает деятельность фирмы на протяжении длительного срока. Остальные статьи данного раздела тоже важны, а поэтому важным является и измерение эффективности использования этого имущества. В этом нам поможет рентабельность внеоборотных активов. Данный показатель рассчитывается аналогично всем прочим необходимо составить дробь, в числителе которой будет прибыль, а в знаменателе - стоимость внеоборотных активов.

Наиболее простой и часто используемый расчет строится на основе показателя чистой прибыли. Как вы знаете, данный показатель приводится в отчете о прибылях и убытках. Особенность данной формы отчетности, а следовательно, и всех показателей, состоит в том, что информация там имеет накопительный характер, то есть представлены величины за определенный период. Данный факт не очень согласуется с тем, что в знаменателе находится величина активов, приведенная на определенную дату. Такое расхождение может привести к некоторым погрешностям при вычислениях, которые могут оказаться весьма существенны. Чтобы наиболее точно определить рентабельность внеоборотных активов, требуется установить их среднюю стоимость за период, и именно ее использовать в расчетах. Если информации для определения среднего значение нет, то можно использовать стоимость данных активов на конец периода, но точность такого расчета, опять же, будет ниже.

Теперь пришло время поговорить об экономическом смысле данного показателя. Рентабельность внеоборотных активов показывает то, сколько прибыли приносит каждый рубль их стоимости. Иными словами, данный показатель позволяет оценить эффективность использования того имущества, которое фирма предполагает эксплуатировать достаточно длительный срок.

Очевидно, что помимо внеоборотных активов баланс содержит и оборотные. Их рентабельность также можно легко определить, а трудности при ее расчете аналогичны тем, которые мы уже рассмотрели ранее. После каждой части активов в отдельности имеет смысл определить всего имущества фирмы, то есть эффективность его использования.

Что касается анализа данных показателей, то наиболее часто прибегают к использованию метода сравнений. Сравнения можно проводить со значениями предыдущих периодов, чтобы определить тенденции. Кроме того часто сравнивают показатели рентабельности одной фирмы с аналогичными показателями конкурентов или просто похожих предприятий, а также со среднеотраслевыми уровнями. Стоит отметить, что для анализа данной группы показателей не применяются нормативные сравнения по причине того, что нормы для них не установлены.

Путем элементарных преобразований формулы расчета, то есть можно определить те факторы, которые влияют на определенный показатель рентабельности. После этого следует рассчитать отдельное влияние каждого фактора. Данная процедура получила название и ей можно подвергнуть как рентабельность внеоборотных активов, так и оборотных, и всех в совокупности.